- 投稿日:

-

2013.06.15

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住まいを購入するということは、人生においても大きなライフイベントになります。 一戸建てにするのか、マンションを選ぶのか、新築か中古物件なのか、通勤への利便性、電車であれば沿線から駅周辺の環境、もちろん子育てを考えたときには学区や教育環境と、物件を選ぶだけでも大変なのに、他にも考えたいことがたくさんありますね。

毎日の生活基盤となる場所ですが、車と違って「この次にまた買い換えればいいや」というわけにもいきません。 そして、物件を決める前に、問題になるのが「価格帯」です。 20年とか30年とか、長いお付き合いになる住宅ローンですが、変動金利タイプか固定金利タイプにするのか、いったいどちらが得なんだろうと、これもなかなか難しい問題です。

「そもそも、住宅ローンを借りる場合に、いくらくらいまでが安全ですか?」

低金利の現在ですが、2.5%で3,000万円、35年返済で全期間固定金利の住宅ローンを借りたとして、総返済額は約4,500万円にもなります。 3,000万円の買い物ではなく、4,500万円の買い物をするという意識が必要ですね。

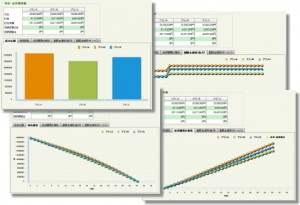

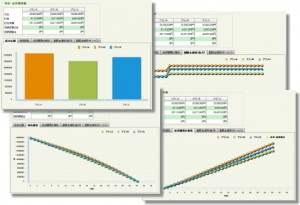

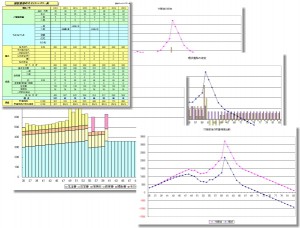

新しく住宅ローンを借りる場合も、借り換えの場合にも、住宅ローンの返済額を試算するのは簡単です。 ライフプランラボではご相談の際、面談中でもExcelを使って、すぐにその場で試算できるように準備しています。

住宅ローンのシミュレーションでは、借入金額、金利、返済期間の違いによって、毎年の返済額がどのように変化するのかすぐにわかるということ以外に、実は、大切なことがあります。 このツールでは、残債も表示されるように作っていますので、返済額と同時に、借入元金の減り方についても瞬時にわかるようにしてあります。 ここが大きなポイントです。(笑)

「金利×返済期間」による、借入元金の減り方の違いを意識している人は、意外に少ないように感じます。 もちろん、当面の返済額が気になることは当然ですが、長い期間にわたって付き合うことになる住宅ローンですから、いろいろと目線を変えて考えてみることも必要ですね。

物件の価格帯や、希望する住宅ローンの借入金額がはっきりしてくれば、あとは、具体的な借り換えや繰り上げ返済などについて、もう少し詳しい住宅ローンの試算に移ります。

たくさん比較すればいいというものでもありませんが、グラフにして比較してみると、やはりイメージとして伝わりやすいですね。 もちろん、住宅ローンについてだけを分析していても「わが家の場合」の正解にはたどり着きません。 ライフプランをもとにした長期的な家計分析がなければ、最終的なプランには至りません。

住宅ローンのご相談の際には、ライフプラン相談とセットでお申込みになるケースがほとんどです。 わが家の将来、「いつ頃、どんなお金が、どのように必要になってくるのか」長期的な家計の裏付けがあって初めて、安心して住宅ローンとも付き合っていけるのではないでしょうか。 住まいについての価値観や、将来の別のライフイベントについても、この機会にいろいろと考えてみてはいかがでしょうか。

住宅ローンの選び方、借り換え、繰り上げ返済のご相談はライフプランラボへ

- 投稿日:

-

2013.06.14

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

「生命保険を見直すと保険料が安くなって、家計が楽になるかと思いまして」

「生命保険って、あまり詳しく理解しないままですが、今のままで大丈夫でしょうか?」

「医療保険とがん保険を考えているのですが、比較しているとなかなか決まらなくて」

そんなきっかけで、お問い合わせをいただくこともあります。

生命保険といっても、死亡保険、医療保険、がん保険など種類が豊富ですし、損害保険も同じで家計分野に限定したとしても、自動車保険、火災保険、傷害保険、賠償責任保険、まだまだいくらでもあります。 また、生命保険では、特に死亡リスクをカバーするための保険として、貯蓄機能をもった保険種類もありますから、「貯蓄好き」とか「掛け捨てに抵抗がある」という人にとっては、保険商品を選ぶ際の悩み事が増えてしまいますね。

生命保険も損害保険も同じですが、家計分野のリスクをカバーするためのものですから、長期間にわたって保険料を支払い続けることになります。 つまり、最終的に支払うことになる総保険料負担は大きな金額になりますから、やはり、ここでも長期的な家計とのバランスを考えることが必要です。 つまり、ライフプランシミュレーションをもとにした家計分析によって、将来のわが家の家計の様子から逆算して考えていくことが大切です。

それと、もうひとつ大事なこと。

いろいろある保険商品の仕組みなどについては、あちこちで説明を聞いて詳しい人も増えてきましたが、もっと基本的なこと……

保険が何故、必要なのか?

当たり前の話しですし、「そんなこと言うまでも」と感じるかもしれませんが、「わが家にとって、何故保険が必要で、たくさんあるリスクごとに家計面からどういった対策が必要なのか」と、具体的なイメージをもって検討している人は少ないです。

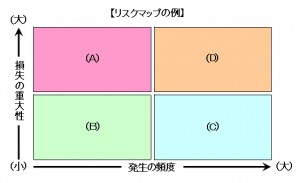

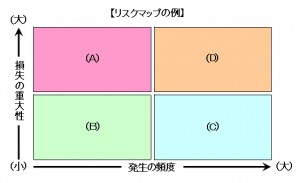

そこで、家計分析を得意とするライフプランラボでは、この図のような「リスクマップ」を使って、保険の必要性について具体的に解説をすることが多くなっています。 この作業をすることで、保険でカバーするリスクを区別したり、優先順位を考えたりすることについて、「わが家の目線」で整理できるようになります。 また、同時に、貯蓄の重要性についてもはっきりと意識できるようになりますので、長期的な家計管理にも役立ちます。

保険商品を選ぶ際に迷ってしまうのは、たくさんある商品ごとのメリットやデメリットを比較するだけで迷ってしまうことが多いからです。 保険会社や保険商品が多いですし、大量にCM等で情報が溢れていますから仕方ない部分もありますが、基本的なところにもどって、一度、考え方を整理してみることは大切です。 保険とも長いお付き合いになりますから。

長期的な家計分析をもとにした、生命保険、損害保険に関するご相談はライフプランラボへ

- 投稿日:

-

2013.06.13

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住宅ローンについてご相談したいのですが、一緒にライフプランについてもお願いできますか?」

「生命保険の見直しを考えているのですが、ライフプランについてもご相談したいのですが」

というようなお問い合わせが増えています。

住宅ローンや生命保険を考えるときに、表面的な商品設計だけを考えていても、「わが家にとって最適な」という選び方にたどり着くのは難しいものです。 もちろん、一般的な情報はいくらでもありますが、わが家の家計が「一般的」なものかどうかということ自体、実はなかなかわからないもですから。 もちろん、他にも、子どもの教育費用のことや、老後の生活設計のことまでとなると、「お金なんて、いくらあっても足りない」というような印象を持ってしまうほどです。

ライフプランというのは、「人生設計」や「将来設計」のようなものです。 お金が足りるのかどうかよりも、まず最初に、「どのような暮らしを望むのか」ということを考えることが大切です。 子どもの教育、住まいは、仕事は、老後の生活は……。 つまり、家族のライフスタイルをもとにして、具体的な将来のイベントを考えていく作業なんですね。 ライフイベントをいくつも考えることで、将来の目標ができ、イベントごとの優先順位を考えることもできます。

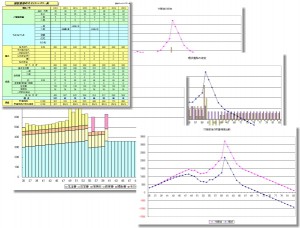

将来、手に入れたい「夢」や「希望」は、たくさんあるほうがいいです。 人間って、不思議なもので、年齢を重ねるたびに、たくさんの夢や希望を忘れたり、あきらめたりしていることが多いのです。 「どうせ、ムリだから」と、あきらめてしまうの寂しいものですが、逆に、たくさんありすぎてどれも実現の可能性が低いというのも考えものです。 実現したいイベントごとに、わが家の家計から経済的な裏付けを考えていくことが、ライフプランシミュレーションです。

ライフプランラボでは、老後の生活設計はもちろんですが、住宅ローン、生命保険、教育資金の準備など、金融商品を選ぶ際にもライフプランについてご相談者と一緒に考えることから始めます。 ファイナンシャルプランを考える前に、ライフプランをしっかりと立てることが最も重要なことなんですね。 「こうしていれば、わが家は大丈夫」という目安を持っておくことはとても大切です。 わが家の将来、実現したい「生き方・暮らし方」を明確にすることはもちろん、確実に実現するためにも、お金の損得だけを気にするのではなく、ライフプランについて考えるところからスタートしてみませんか。

ライフプラン、将来設計に関するご相談はライフプランラボへ

- 投稿日:

-

2013.06.12

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

子どものしつけに、スマホアプリなんて……

スマホママの2人に1人以上が「子どもをあやすために利用したことがある」 INTERNET Watch

小さい子どもが泣き止まなかったり、グズったりするときって、場合によっては「藁にもすがりたい」って、ありますよね。 そんなときは、とっておきの玩具や絵本、それに、今だとスマホアプリがあってもいいじゃないですか。 せっかくだから、いろいろと活用しないともったいないですし。

なので、もちろん、「しつけにスマホを利用するのはいいことだ」という立場に賛成です。

ただし、スマホって「楽しいモノ」って、子どもに刷り込まれてしまいますから、普段は目につかないところに置いておくようにするとか、勝手にさわらないように注意は必要ですね。

子どもの「しつけ」というと大袈裟ですが、「子どもと一緒に楽しむ」くらいであれば、目くじらを立てるようなものでもないと思います。 忙しいママのための……、というと他にもいろいろとお役立ちアプリもありますよね。 ダイエットアプリ? は少し違うかもしれませんが、家計簿アプリもたくさんリリースされています。

家計簿が続かないからって、「アプリだと簡単だ!」とはいかないケースも多いとは思いますが、使い方はケースバイケースです。 例えば、「コンビニでのムダ遣いが多いかな」と感じる場合には、レシートの写真を撮るだけで、自動的に家計簿形式で取りこんでくれるアプリなんかもありますから、1ヶ月にコンビニで使ったお金の集計も簡単にできてしまいます。 上手に使って、いろいろと普段の暮らしに役立てらればいいですよね。

- 投稿日:

-

2013.06.11

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

「保護者のアドバイスや意見に従うこと」が本当に多いのかどうかは実感がありませんが、反抗期を過ぎた大学生であれば、今どきの傾向ということなのでしょうか。

”親離れ”ができていない大学生が増えている Business Media 誠

私の考えとしては、「大学生なら自分のことぐらい自分で決めよう」という考え方に賛成です。 社会にでるまでの訓練だと思いますし、決断できないよな場合に両親のアドバイスを求めること自体には異論はありませんが、自分で考え、自分で決断することは大切です。 年齢を重ねるほどに、決断した結果に対する重みは増していきますから。

私がライフワークとして活動しているNPO法人は、「次世代育成支援」をテーマにしています。 主に中高生・大学生を対象にしたプログラムを行っているのですが、中高生・大学生がたくさん集まった機会に、「金銭教育」を題材にして1時間ほど話すことがありました。 「みんな当たり前のように暮らしているが、日々の生活にどれくらいお金が必要なのか」ということを考えながら、お金やモノを大切にしようという展開を考えていました。 冒頭、集まった子どもたちに質問してみましたが、その質問は……

「一人暮らしに憧れる人は手を挙げてみて」

私の期待は、「ハーーーイ!」と、一斉にとまではいかなくても、大半の子どもたちが元気に手を挙げる様子でしたが、実際は、「シ~~~ン」 あれ?(笑)

やや慌てた私は、数人の中高生に理由を尋ねてみましたが、その答えはすべて…

「危ないもん」

いえいえ、日本の場合、そこまで治安が悪化しているとも思いませんが……。(汗)

実際には、子どもたちがビクビクしながら暮らしているというわけでもありませんし、治安などの環境もあるもかもしれませんが、やはり「親と一緒だと、なにかと楽」っていうことが大きいようでしたね。(笑)

「夜更かししていても、朝は確実に起こしてくれる」

「急に帰りが遅くなっても(予定変更で、突然食べずに帰っても)、自動的にご飯が出てくる」

「部屋に閉じこもっていれば、放っておいてくれる」

さて、「良い・悪い」ということではなく、それぞれの家族で考えることなのかもしれませんし、教育方針だから違って当然だとは思いますが、子どものためには、子どもの成長に合わせて意識的に子離れを考えたほうがよさそうですね。

大学生になったら、成人を迎えたら、社会人になったら……

携帯電話の通信料金の負担は?

月々のおこづかいは?

家計に、いくらかでもお金を入れるの?

子どもの「自立」と「自律」のためにも、話し合ってみたいですね。

- 投稿日:

-

2013.06.10

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

本当は、東京ディズニーランドもこんなことを禁止行為にしたくはないでしょうね。

東京ディズニーランド内で撮影した写真はツイッター禁止に? Yahoo!ニュース

私としては、「マナーに任せるべき」という考え方ですが、少し、他の専門家の意見も聞いてみたい気がします。

子どもたちが、私と一緒にテーマパークに行きたいという年齢でもなくなってきましたが、もし、親子で出かけるのであれば、写真も撮りたいですし、TwitterやFacebookにもアップしたいです。 地域のイベントや行事でも、写真を撮るときにはそこそこ気を使います。 例えば、小学校の運動会や夏まつりが典型です。 行事の楽しさを伝えるためには、子どもたちの笑顔が一番なのですが、中には嫌がる人もいるでしょうし。 難しい問題です。 いえ、難しい問題だ…、とか、この写真はアップできないから、もう一度…、とか考えていると、いったい何を楽しみにやってきたのかさえ、わからなくなってしまいそうですね。

スマホだと、簡単なモザイクアプリとかもありますが、心霊写真のようになりますし。 周りに写りこんだ人をぼかすくらいでしょうか。 しかし、ディズニーランドじゃなくても、背景の建物とかも大事な被写体ですしね。

何かを禁止したり、規制したり、時々「???」と思うようなことも多いのですが、たとえば、金融商品を巡るトラブルは増加する一方ですから、消費者保護、投資家保護の観点からも、金融機関の事務手続きには厳格なルールが存在しています。 取引口座を開設する際には、ぼう大な書類に何度も署名をする必要がありますし、その内容についても、簡単な説明だけでは理解が難しかったり、即答できないものまで含まれています。 特に、投資経験や、資金の属性などについては、消費者自身が自分を守るためにも、安易に回答をしないほうがよさそうですね。 投資家保護なのか、金融機関が自分を守るためなのか…、って考えてしまいます。

書類にサインする場合には、丁寧な説明を求めるのが当然として、理解できるまで根気よく何度も質問するということは大切ですし、その対応次第で相手の会社や人となりをチェックすることもできます。

- 投稿日:

-

2013.06.06

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

富士山の世界遺産登録について注目が集まっています。

世界遺産登録で注目が集まっている「富士山」--6割の人が「入山料」に賛成 Business Media 誠

私としても、「入山料はむしろ必要」という多数派に賛成です。

世界遺産登録というのはひとつのきっかけであって、増加するゴミの問題については、最低限必要なコストとして、「入山料」の徴収が解決策としては理解が得られやすいと考えるからです。 「富士山の環境を守ろう」といっても、反対する人は少数だと思いますが、実際に、コスト負担ということになると、国民全てからというのも難しいでしょうから。

最低限必要なコストを家計分野に置きかえてみると、「保険」もそうですね。 自分自身や家族を守るために必要な最低限のコストを負担できないようであれば、安心な暮らしを送ることはできません。 ただし、たくさん保険に入ればいいというものでもありません。 想定するリスクの種類やダメージの大きさに合わせて、家計とのバランスを考えることが大切です。 これからは生命保険も「現物給付型」の商品が導入されるようになります。 ますます選択肢の増える保険ですが、「いざというときの安心料だ」というイメージだけではなく、具体的に家計の現状と将来像から逆算して考えることが必要です。

- 投稿日:

-

2013.06.03

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

以前は、「地味婚」のひとつだけだったのですが、最近では、「ナシ婚」「スマ婚」「楽婚」というように、呼び方もスタイルも多様化しているようですね。 経済的事情が背景にあるとはいえ、これも「自分らしさ」を大切にする、価値観の多様化というのも大きいのでしょうか。

これについては、「先々の生活も考え、手軽にすませるのもよい」と考えるのか、「 先々の思い出も考え、ちゃんとやった方がよい」と考えるのか。 ちょっと待ってください、どちらも「先のことを考えて」っていう意味では似ていますよね。 つまり、その場の勢いで結論を出すのではなく、長期的な視野で考えてみましょうという意味では同じように感じます。

ただし、「どちらか選びなさい」となると、私の場合には、後者の「先々の思い出も考え、ちゃんとやった方がよい」という立場に賛成です。

「思い出」を大切にするということありきではありませんが、それこそウエディングのメニューも多様化していることを考えると、お金のかけ方にもいろいろとあるはずですし。 それに、結婚となると、それまでの独身時代と違って、お互いの家族や親戚との関係もあります。 長いお付き合いになるわけですから、単なる節目のイベントということではなくて、「夫婦の思い出」だけではないたくさんの意味があるのではないでしょうか。

「結婚式や披露宴をどのようなものにするのか」これだけを考えるのにも、お金の問題だけではなく、日取りや招待客をどこまでにするのかと、解決するべき課題は多岐にわたります。 若い2人が、お互いの意見や考えを尊重しながらコミュニケーションをとるという意味では、これから始まる長い夫婦生活にとって最初の「試練」ではないでしょうか。(大袈裟?)(笑)

将来、実現したい「生き方・暮らし方」を考えるには、「予算」というお金の問題がつきまといます。 お互いの価値観を認めながら共有していくことが希望する暮らしの実現への一歩になります。 たくさんの夢や希望を話し合い、多くの選択肢を見つけることで、優先順位もはっきりとしてくるものです。 それが結婚式や披露宴をしないという結果になったとしても、代わりに手に入れることができた「モノ」本当に手に入れたい「モノ」であればハッピーです。

- 投稿日:

-

2013.06.02

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

ネットのニュースアグリゲーターは、メディアの敵か味方か?

情報を効率的に入手!おすすめキュレーションサービス All About デジタル

ぼう大な情報を、収集整理してくれるサービスが増えているようです。 新聞とテレビのニュース番組が中心だった時代といっても、それほど昔のことではありませんが、それだけインターネットが普及したということですね。 私の場合は、「知っておきたい情報を徹底的にチェックしておきたい」というよりも、気になる情報をピックアップするために、smartNewsというスマホアプリを使っています。 使っている人はわかると思いますが、「Smartモード」というのが非常に便利ですが、肝心のSmartモードの仕組みに著作権上の問題があるとか、ないとか……。 今後の展開が気になります。(汗)

こうしたニュースアグリケーターですが、私としてはもちろん、「好みのニュースだけが手に入って便利」という立場です。

そうはいっても、情報がたくさん入ればいいっていうものでもありません。 手に入れた情報は、「どのように使うのか」が大切です。 溢れる情報に振り回されているようではいけませんから。 同じ事象でも、切り取り方によっては、まったく違った印象になってしまうことも多いですから、手に入れた情報を自分自身でどのように解釈するのか、考えることが必要ですね。 私の仕事であれば、資産運用や金融商品に関するニュースがそうです。 情報が多すぎるために迷ってしまい、ご相談にお越しになるというケースも増えていますから。

情報はたくさん仕入れてもいい、ただし、自分で考えるクセも必要ではないでしょうか。

- 投稿日:

-

2013.05.26

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

悲願達成!のニュースです。

待機児童3年で「ゼロ」に 人材確保など課題も 横浜市 毎日jp

待機児童数全国最多から、わずか3年間でゼロになったわけですから、「やれば、できるやん」ということで、同じような状況を抱える他の自治体へのプレッシャーとなるのでしょうか。

ということで、私としては、「各自治体は横浜市にすぐに習うべきだ」という立場です。

もちろん、こうしたニュースが流れると、「サービスの水準をどのように維持するのか」「保育士の不足が懸念される」「近い将来、定員割れするのでは」といった声も聞こえてきそうですが、「んなことばかり言っているから、いつまでたっても待機児童の問題が解消しない」とも感じますし、「どちらが問題として大きいか、緊急性が高いか」という視点が必要でしょうね。

夫婦共働き世帯のご相談の際、ときどき気になることがあります。 前提としては、「もうすぐ子どもを…、と考えている」そして、「住まいの購入も、そろそろ…」というのが重なったケースです。 子どもが産まれてすぐに、教育費用のことを考えて、「早めに準備をしなければ」と学資保険を契約することも多いでしょう。 最近ではそうした場合に、いわゆる学資保険や子ども保険ではなく、低解約返戻タイプの終身保険を勧められることも多いようですね。 低金利時代が続き、「銀行預金よりも有利だし」と頑張って貯蓄しよう!と契約した保険料が、それほど時間が経たない間に家計への負担となってしまうこともあります。

産休や育休中の収入減、保育料の負担といった、少し先の家計の様子を考えたときに、住宅購入といった大きなイベントも含めて教育資金の積み立ても考える必要があります。 「学資保険」といった目的を考えるには、「今だと、月々いくらくらいなら貯められる」という短期的な状況判断だけでは不足します。 「いつごろ」「どんなお金が」「どのように」必要になってくるのか? また、その頃、わが家の家計の様子は? というように、具体的に将来の家計を俯瞰しておくことが必要です。 有利だと思って始めた教育費の準備が、家計の重荷になってしまわないように、長期的な家計分析は大切です。

« 前のページへ | 次のページへ »