- 投稿日:

-

2013.07.12

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボでは、損害保険の取扱いもしています。 火災保険や自動車保険、そのほかにも損害保険の守備範囲は非常に広いのですが。 自動車保険については新聞や雑誌の広告、テレビやラジオのCMと、非常に目立ちます。 ところが火災保険はそれほどでもありませんね。 何故かはわかりませんが…。(笑)

住まいを購入する場合、マンションでも一戸建てでも、資金計画の中には事前に火災保険料というのが含まれています。 ところが、実際の契約内容についてじっくりと検討することって、現実には少ないのではないでしょうか。 家を買うことってたいへんな労力を伴いますから、住宅ローンのことすら後回しになってしまうことも多いので、火災保険となると最後の最後、時間もないタイミングで「なんとなく、これで…」ということも多いようです。

生命保険や住宅ローンに関するご相談の際、火災保険などの損害保険についても、「内容について教えていただけますか?」というケースも増えています。 地震や豪雨などの影響により、建物のリスクについて考える機会が増えたこともあると思います。 今は各自治体による防災情報も充実してきました。 ハザードマップなどは自治体ホームページなどで簡単に閲覧できますから、居住地域ごとの災害リスクなどを確認することも、火災保険を考える際には必要です。

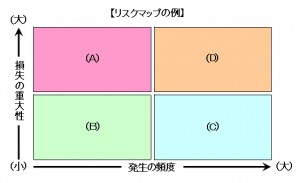

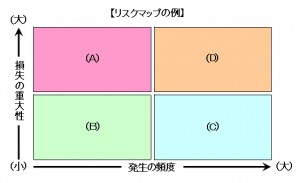

今の火災保険は、「燃える」以外にも建物に関する多様なリスクをカバーできるような補償内容になっています。 生命保険と同じように、補償額を考えることはもちろん、必要な補償、不要な補償を適切に選ぶことも大切です。 もちろん、家計とのバランスをもとにして考えることが重要なことは言うまでもありません。 損害保険は、生命保険などの「人」に対する保険ではなくて、「物」に関する保険です(基本的な部分では)。 つまり、補償について考える基準(モノサシ)は生命保険よりもシンプルですから、「保険の選び方に関するご相談」の記事でもご紹介した「リスクマップ」を使うと非常にわかりやすくなります。

保険に関することで、迷ったときにはリスクマップで考え方を整理することをお勧めします。 「わが家の家計に存在するリスク」について、わが家の基準がはっきりしますから、安心感が違います。 また、最近の火災保険は、生命保険と同じように、「必要な補償」を選ぶことができるようになってきています。 建物の構造はもちろん、ハザードマップや隣接する住居のことまで幅広い情報をもとにして適切な契約をしたいものです。 もちろん、家計とのバランスをもとに考えることが基本です。

火災保険などの損害保険も、生命保険相談と同じように家計分析を得意とするライフプランラボにご相談ください

- 投稿日:

-

2013.07.08

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

いわゆる、「終活」に関連した相談業務もこれから増えてくると思うわけですが、まだまだ今のうちに準備をしておくことも多いわけです。 たとえば、「相続」に関することであれば、必要に応じて他の専門家と連携していくということですし、関連することでは、成年後見や任意後見なども含まれます。 ところが、「相続」「後見」となると、言葉は知っているが、あまり現実的ではないという印象があるのではないでしょうか。

ライフプランラボではリタイア世代のご相談もありますが、まだまだ皆さん現役世代並みにお元気です。 介護といっても、両親の介護が……、というくらいですから。

ライフプランラボで考えている「終活カウンセリング」のサービスとしての基本は、「早めの準備」です。 まずは、正確な情報を収集しておくこと。 例えば、介護というと、認知症のイメージが先に浮かびますが、介護保険制度における「要支援」は「家事や身支度等の日常生活に支援が必要になった場合」とあります。 自身でできる限り頑張ったり、家族ができることをサポートしたり、ということも多いのかもしれませんが、要介護状態になることを予防する意味からも、介護サービスを受けられる状態かどうかということを、早めにチェックしてみてはいかがでしょうか。

先日も、宝塚市のお隣、尼崎市の訪問看護ステーションの経営者さんとケアマネージャーさん、お二人とお話しをさせていただく機会がありました。 今後の連携も兼ねて、非常に勉強になる現場のお話しを聞くことができました。 もちろん、介護や看護については、「ご本人がどのようなサービスを望むのか」を重視する必要があると思いますが、場合によってはご本人の家族ともコミュニケーションをとりながら進める必要もあるでしょう。

健康保険と介護保険で、受けられるサービスが具体的にどのように違うのか、また、サービスを受けたことによる自己負担はどのようになっているのか。 ということについては、まだまだ早いと感じていても、知っておくだけで安心できるものです。

私の場合、医療や介護の専門家でもなんでもありませんが、必要なときに信頼できる専門家と連携しつつ、ライフプランラボの相談業務の幅を広げることを考えながら、今できることを準備しています。 「問題が大きくなる前に、早めの行動を」というのは、他のご相談でも同じですが、どのような分野であっても、「選択肢はたくさんあって、自分らしいものは?」という知識があれば、やはり安心ですからね。

終活カウンセリングに関するご相談は、まだ正式メニューには登場していませんが。(汗)

- 投稿日:

-

2013.07.06

- カテゴリー:

-

共働き家計相談

- コメント・トラックバック:

- コメントは受け付けていません

共働き世帯の妻からのご相談の際、ときどきあるのが「家計のことを考えると、私は何歳まで働く必要があるのか知りたいのですが」というものです。 逆に、今は専業主婦だが、「家計のことを考えて働こうと思うのですが、どんな働き方が必要でしょうか」といったご相談もあります。 今回は前者の場合、特に、夫婦とも正社員を前提に考えているケースについて考えてみます。

夫婦共働きの世帯の特徴としては、「忙しい」ことです。 特に子どもが小さい間は、いろいろと大変です。 もちろん、子どもがいてくれるおかげで頑張れるということもあるでしょう。 しかし、普段から家計の細かいことまで、じっくりと考えている余裕はないのかもしれません。 ダブルインカムということで、家計にゆとりがあればなおさらですね。

しかし、冒頭の「何歳まで働かないと……」という状態は、「仕事が辛い」ということの裏返しでしょうから、当初の計画にはなかった途中で退職するということに対して、家計上の不安があるということですね。 こんなケースでも、家族のライフプランを考えることが問題解決の手がかりになります。

「○○しなければならないから、働き続ける」よりも「○○したいから、働き続ける」と考えたほうが精神的にも楽になるのは当然ですが、現実にはそう簡単なことではありません。 そこで、「○○したいから」をもっとはっきりと意識できるまで具体的に考えることが必要です。

ライフプランシミュレーションでは、将来、希望するライフイベントについてできるだけたくさん挙げるべきです。 「どうせお金の問題でムリだから」と簡単にあきらめてしまうのではなくて、最初はとにかくたくさんの夢を掲げることから始めます。 たくさんの夢や希望というライフイベントについて、予算をたてながら将来の家計の様子をシミュレーションし、その結果を比較しながら実現できる可能性を考えていきます。

「トレードオフ」ではありませんが、「手に入るものと失うもの」の関係を生活設計の面からイメージできれば、家計にもメリハリが生まれます。 キャリアといっても、仕事だけを考えるのではなくて、もっと広く、もっと長く、キャリアプラン=ライフプランという視点で考えてみると少し考え方も変わってきますよ。 というか、「少し、気持ちが楽になる」ということかもしれません。

もちろん、答えは人それぞれ。 「やはり、今すぐに辞める」「あと10年だけ頑張る」「当初の予定どおり退職まで働く」 今、すぐに結論が出せる場合ばかりでもありませんが、たくさんの選択肢と価値観に出会うだけでも、気分的には大きく変わります。 ライフプランを考えることは、キャリアプランを考えることでもありますから。

相談業務中心のライフプランラボには、たくさんの答えがあります。

- 投稿日:

-

2013.07.03

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

過去の主なニュースを振り返りながら、「あ~、そんなこともあったな~」と、自分自身の人生を振り返るのも楽しいものかもしれませんね。

自分史を書いてみよう msn産経ニュースwest

「遺言書の準備なんで、関係ないよね」という人も多いかもしれません。 「遺言書がないと、確実にトラブルが大きくなりそうですね」というケースはもちろんですが、それほどではないケースでも、遺言があることがいろいろなメリットにつながることもあります。 ただし、安易に書いてしまうと、問題を大きくしてしまうこともありますから、注意は必要ですよ。

「遺言」はなかなか敷居が高い。 そっか、最近はエンディングノートというのも良く聞くし、それなら挑戦してみようかな。 日記のように始められるかな?

日記のように、真っ白な状態からでは、さすがに難しいでしょう。 いくつか手にとってみて、始めやすいものを選ぶことが大切ですね。 備忘録とか、書きやすそうな場所からスタートすればいいのかもしれませんが、なかなか考えがまとまらない部分もありそうです。 まずは、自分自身の「棚卸し」というか、人生を振り返ってみることも筆をすすめるきっかけになりそうです。

そんな場合には、冒頭のニュースにあるような、「自分史」もいいかもしれません。 過去のニュースをきっかけにして、忘れていたことを思い出したり、リタイア後の人生の目標を見つけたり、新たな発見があるかもしれません。 リタイア前後のタイミングとしては良いアイデアだと思いました。 私なんかも、まだ早いかもしれませんが、手にとって振り返ってみたいですから。(笑)

- 投稿日:

-

2013.07.02

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

収入が多いと、支出も増えてきます。 当然です。(笑) 当面のお金の心配が和らぐわけですから、財布の紐が緩むのも当たり前ですし、生活水準が高くなること自体に問題はありませんから。 家族の恒例行事として、毎年、お正月をハワイで過ごすのもいいものです。

ただし、「その収入がいつまで続くのか?」という現実は考えておく必要があります。 大きなお世話かもしれませんが。 「収入が多いからといって、家計について考えていないようじゃいけませんよ」という話しではありません。(笑)

収入が多いということは、希望するライフイベントやライフスタイルの選択肢が豊富だということです。 どうせなら、たくさん手に入れたいものですよね。 今の生活が楽しいのであれば、その暮らしを維持するためにも、長期的な家計の裏づけが必要です。 とはいっても、今、希望する暮らしが手に入っているのであれば、逆に老後の暮らしなんて、なかなかイメージしにくいかもしれませんね。

でも、だからこそ、具体的なイメージ(目標)をもつ必要があります。 どんな場所で、どんな家で、どんな趣味で、どんな運動をして、何を見て、何を着て、何を食べて、何を楽しんで、夫婦で、家族で……。 「夢」というと大袈裟ですが、考えてみればいくらでもありますよね。

収入の多い少ないは関係ありません。 人それぞれ、自分らしい暮らし、わが家らしい暮らしについて、長期的に望むことを具体的に考えたり、話し合ったりすることは大切です。 人それぞれの価値観があり、価値観に基づくライフスタイルがあり、ライフスタイルに合った長期的なライフイベントがあり、それらを具体的な目標として夫婦や家族で共有できているという状態が「豊かで安心な暮らし」の第一歩だと考えています。

収入が多いということは、できることがたくさんあるということ。 優先順位の高い目標から順番に、できるだけ多く、確実に実現したいのであれば、やはりライフプランを考えるところからスタートするべきです。

ライフプランラボでは、これまでのサービスに加えて、人それぞれの「自分らしさ」を強烈にイメージするためのメニューを新しく準備しています。 公式サイトに登場するには、しばらく時間がかかりますが、「ライフプラン相談」では実際に新メニューのエッセンスを加えて、内容もバージョンアップしています。 「豊かで安心な暮らし」って、奥が深いですよ。

ライフプランの実現をサポートし続ける、ライフプランラボにご相談ください。

- 投稿日:

-

2013.06.29

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

将来、希望する「生き方」「暮らし方」って、年齢を重ねるにつれて自然と選択肢を狭めているように感じませんか? もう少し、ストレートな表現をすれば、「考えるよりも前に、簡単にあきらめていないか」ということです。 住まいのこと、医療や介護のことなど、不確定な要素がたくさんあり、お金を使うことに消極的になってしまうことも多いでしょう。 もしかしたら、不景気で収入が減るなか、大きな住宅ローンを抱えて頑張っている子どものことが心配で仕方ないという人もいるかもしれません。

心配だ、心配だ、と繰り返してしまう原因のひとつには、情報洪水が考えられます。 「これだけかかる老後の生活費」「公的年金は、やっぱり危ない」というような話題について目にしない日はありませんし、高齢化にともなう健康面や住まいの不安も大きいものがあります。 そうした場合には、老後のライフスタイルについて具体的に考えることで、漠然とした不安も軽くなることが多いです。

現役世代と同じように、老後の暮らしについても長期的な家計の様子を探ることで、具体的な暮らしの「目安」を見つけることができます。 冒頭に書いたように、最初から希望する暮らしをあきらめるのではなく、いろいろなライフイベントについて候補をたくさん挙げ、家計の裏付けをとおして優先順位を考えながら、実現できそうな選択肢をできるだけ多く確保しておきたいものですね。

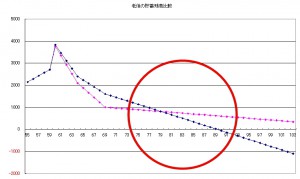

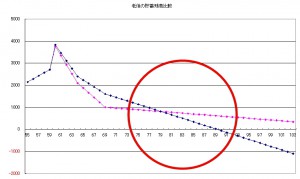

グラフは、ライフプランシミュレーションから作成した、貯蓄残高の推移予測グラフですが、リタイア後の生活設計にも役立ちます。 長い老後の生活、確保しておきたい預貯金や財産の額は、その人の考え方や家族構成はもちろん、どんな老後の生活を希望するのかによって大きく変わります。 まずは、自身がどんな「生き方・暮らし方」を望むのかを考えるところから始めることが大切です。 溢れる情報の中から、必要な情報を選ぶのはそのあとです。 もちろん、資産運用もひとつの手段ですが、その方法やリスク許容度を測るためにも、目的をはっきりとさせることが最初に必要なことですから。

老後の暮らしを豊かなものにするためにも、ライフプランラボにご相談ください

- 投稿日:

-

2013.06.24

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

「消費税がアップする前に……」「アベノミクス効果への期待も高まり……」というように、住宅購入を考える人の背中を押す話題が増えています。

そんなところに、持ち家率が減少し、賃貸派が増えているというニュース SankeiBizの記事へ

住宅購入に関するご相談では、購入する物件がほぼ決まっていて、住宅ローンの契約直前というタイミングになることが多いです。 こうしたケースでは、ご相談のきっかけが「住宅ローンの借り方や、具体的な返済方法」になることがほとんどです。 もちろん、住宅ローンについてのご相談ですが、ライフプランラボではライフプランのシミュレーション、つまりライフプランをもとにした長期的な家計分析をさせていただくことがほとんどです。

また、「そろそろ家を買うことを考えていますが……」というタイミングでご相談にお越しになる方の場合には……

そもそも、金額的にどれくらいの家だったら買っても大丈夫なのか。

マンションと一戸建てとで、どっちがいいのだろう。

子どもが小さい間は郊外の広い一戸建てに住みたいが。

将来、高齢の両親と同居することになるかもしれない。

持ち家にはこだわらないが、ずっと賃貸というのも不安がある。

例を挙げればキリがありませんが、こうしたご相談は「ライフプラン」に関するご相談そのものですよね。 生き方や暮らし方と同時に、「住まい方」についての価値観を家族で共有しながら「わが家の住まいについての選択肢」を考えていくという作業になります。

冒頭のニュースにもあるように、「自分らしい暮らし」という個人の価値観を優先した生き方や暮らし方が、持ち家志向にも影響を与えはじめたということでしょうか。 多様化するライフスタイルのなかで、「わが家はどんな暮らしを希望するのか」というプランについて具体的に考えていくためには、家計の裏づけを考えることが必要になってきます。

住まいについて必要になる予算、子どもの教育費、老後の暮らしなど、将来のライフプランについて家計の状況を予測しながら、具体的な目標を立てていくと、どのようなメリットがあるでしょうか。

漠然としたライフプラン上の夢や希望といった、たくさんあるライフイベントについての優先順位がはっきりします。 家計の裏付けを伴った、わが家の価値観やこだわりが具体的になることで、希望する暮らしを実現し、「豊かで安心な暮らし」が手に入ります。 ライフプランについてじっくりと考えてみること、大切なことですよ。

わが家のライフスタイルを確立するためにも、ライフプラン相談は最適です

- 投稿日:

-

2013.06.23

- カテゴリー:

-

資産運用相談

- コメント・トラックバック:

- コメントは受け付けていません

投資や資産運用に関するご相談にも、いくつかの種類があります。

当然かもしれませんが、投資経験や運用歴が豊富は人は、あまりご相談にはお越しになりません。 「資産運用に興味があって、これから始めようと思っているが、自信がなくアドバイスを求めている」または、「資産運用を自分なりに始めてみたけれど、どうもうまくいかなくて困ってる」というケースが多いでしょうか。

なかには、「こんなはずじゃなかった」という場合もあります。(汗)

今さら繰り返すまでもありませんが、超低金利の時代が長く続いています。 少しでもお金を有利にということで、「お金にも働いてもらおう」というフレーズもよく見かけるようになりました。 また、「熱心に勧めてもらったから」という動機で運用商品に興味をもつこと自体、悪いことではありませんが、きっかけが、「なんとなく、良さそうだから」「何かいいものがありますか?」というところになってしまうこともよくある話しです。

「リスクがあることは、わかっている」

さて、そのリスクですが、どの程度のリスクなのか具体的に理解できているでしょうか。 また、わが家の将来の家計の様子を見越したうえで、許容できる範囲のリスクなのかどうか判断できているでしょうか。

ライフプランシミュレーションは、若い世代の人たちだけに必要なものではありません。 リタイア後の資産設計にもライフプランを考えることは必要です。 特に、リスクの度合いによる違いはあっても、資産運用を考える場合には、運用方法や金融商品についての知識や理解を深めることと同じように、ライフプランにもとづく将来のわが家の家計について把握することが大切です。

「長期投資だから安全だ」

「分散投資だから安全だ」

安全だからと、目先の運用成果について一喜一憂しないでいられるためには、長期的な家計分析による裏づけが必要です。 ライフプランラボの資産運用相談では、必要に応じてライフプラン相談と同じ内容のシミュレーションをさせていただくことが多いです。 さまざまな金融商品の商品設計や特徴よりも、長期的な家計の様子から逆算して、許容できるリスクの度合いを測り、投資金額や運用期間などのアドバイスをさせていただきます。 リタイア層のご相談だけではなく、若い世代の積み立て投資も同じですよ。

資産運用の目的をはっきりさせるところから、ライフプランラボにご相談ください。

- 投稿日:

-

2013.06.20

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

子どもが生まれたら、「学費の準備のために、月々1万円くらいの積み立てを始めよう」と、学資保険や子ども保険の契約をする場合は多いと思います。 月々、1万円とか2万円くらいのムリのない範囲の金額で。 2人目の子どもが生まれると、「同じように、やっておいてあげないと」というのも親心です。 さて、この、「ムリのない範囲の金額で」というのが、なかなか難しい時代になってしまいました。

年功序列に終身雇用、黙っていても給料が自然と増えたというのは過去の思い出に。(汗)

子どもが小さい間には、ムリのない金額だと思っていたものが、子どもの成長に合わせるように家計にとって負担になってしまうことも考えられます。 もちろん、子どもの教育については、生まれてすぐに決められるようなテーマではありません。 しかし、早いうちから時間をかけて準備するというのは確実にお金を貯める基本です。

預貯金の金利が低いのは仕方ないことですが、「少しでも有利な商品に」ということで最近では学資保険の代わりに終身保険を使うことも多いようです。 終身保険といっても「低解約返戻型」というタイプの商品で、保険料払い込み期間中の途中解約については、一般的な終身保険よりも少し不利になるという特徴があります。 途中解約については不利になりますが、計画通りに保険料払い込みを終えると、その後の解約返戻率は有利になりますから、「少しでも有利なほうがいいよね」ということで、魅力的な選択肢のひとつになる場合が多いようです。 (もちろん、私も同じような提案をすることはあります)

※解約返戻率の比較という貯蓄目的だけではなく、お父さん、お母さんの死亡保障や、保険料払い込み免除など、他にも十分な検討が必要です。

ケースバイケースですが、10年~18年間という長期間にわたる学資の積み立てプランですから、途中で修正が必要になることも想定しておくことは重要です。 心配しすぎて何もできないようでもいけませんが、子どもの教育費用を……、と考えるようになったときには、長期的な家計分析をしてみるタイミングとしては最適です。 子どもの教育について、わが家ではどのように考えるのか、教育費だけの問題ではなく、教育方針について夫婦でよく話し合ってみることも大切なことですよね。 子どもの個性もありますし、すぐに「これだ!」という結論には至らないかもしれませんが、あくまでもきっかけとして考えてみればいかがでしょうか。

教育費や住宅ローンなど、長期的に大きな支出を伴うライフイベントについては、ライフプランをもとにした家計分析の結果を参考にしながら、「ムリのない範囲の金額」についての信頼性を高くしておきたいものです。 もちろん、お金の問題だけではなく、家族みんなが安心して豊かに暮らすためにも、長期的な家計の裏付けを手に入れておくことは必要です。

教育についての具体的なイメージまではっきりしている場合には、「いつ頃」「いくらくらい」が必要になるが、その時の家計の状況がこうだから、今から「これくらいの金額」で準備を始めよう、それほど「ムリな金額」でもなさそうだし。 というのが家計の裏付けです。 ここまではっきりしてなくても、「ムリのない範囲の金額」であれば、最終的には貯蓄が積み上がることに問題もないわけですから。

「ちょっと厳しいかもしれないけど、これくらいの金額くらいは頑張ってみよう」という意気込みは褒められるべきですが、希望する将来のライフイベント、何を優先したいのかトータルで考えてみると、いろいろな発見があるかもしれませんよ。 もちろん、お金を貯めること自体に問題はありませんが、他にも日々の生活を楽しむことだって大切です。

子どもの教育もライフプランのひとつです。 ご相談はライフプランラボへ

- 投稿日:

-

2013.06.18

- カテゴリー:

-

教育費相談

- コメント・トラックバック:

- コメントは受け付けていません

「私立中学受験を考えているが、教育費用ってどれくらい違うんだろう」

「大学進学の準備として学資保険で貯めているが、実際にはいくらかかるんだろう」

「子どもをもう一人と考えているが、子どもにかかる費用ってどれくらいなんだろう」

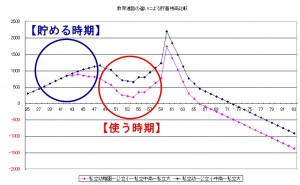

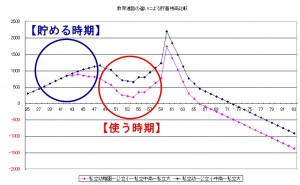

教育費に関するご相談も、ライフプランシミュレーションと同じです。 ライフイベントのなかでも、子どもの教育進路について複数のパターンで分析してみるだけのことですから。 教育費の負担が家計にとって大きくなってくるのがいつ頃で、どれくらいのインパクトがあるのか、長期的な家計分析をしてみるとはっきりしてきます。

(ブルーの折れ線グラフ)

私立幼稚園→公立小中高→私立大学(文系自宅通学)

(ピンクの折れ線グラフ)

私立幼稚園→公立小学校→私立中高→私立大学(文系自宅通学)

上記の「ライフプランシミュレーションによる、将来の貯蓄残高推移予測グラフ」は、中学受験のための塾の費用を見込んでいませんので単純な比較のみになっていますが、必要に応じていくつも予算を見積もり、将来の家計の様子を探っていく作業になります。 もちろん、「子どもが小学校に進学したら、今は専業主婦の妻もパートで働く予定です」という計画があれば、そうした収入面の変化も試算に盛り込んで進めていくことになります。

収入や支出面での大きな変動については、いろいろな可能性が考えられますが、計画通りに進まないこともあります。 例えば、主婦のパートについても、働き方の選択肢はいくつもあります。 ライフイベントのひとつとして重大な要素になりますので、どのような働き方を希望するのか、働き方によって将来の家計がどのように変化するのか、働くことの意味を考えていただくきっかけにもなります。

少し、教育費の話題から逸れてしまいましたが、子どもの教育進路に関するライフイベントは将来の家計に大きな影響を与えます。 将来のライフイベントについて考えるには良いタイミングですし、「まだ少し、早いかな」と考えていても、早めにいろいろな選択肢と家計への影響度について把握しておくことは必ず役に立ちます。

グラフに表示してあるように、「貯める時期」と「使う時期」がはっきりするので、家計管理の目安も立てやすくなります。

ライフプランラボのある宝塚市は、中高一貫の私立人気校への進学が多い阪神間に位置しています。 私立小学校受験や、私立中学校受験も含めて教育費に関する学費のご相談も多いので、家計面でのご相談だけではなく、お子さんの教育に関する情報量も豊富です。

ライフプランはもちろん、お子さんの教育、教育費用に関するご相談はライフプランラボへ

« 前のページへ | 次のページへ »