- 投稿日:

-

2014.02.21

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

加入率の増えている地震保険の特徴として、建物や家財の火災保険とセットでないと契約できないことや、保険金額が主契約となる火災保険の保険金額に対して30%~50%の範囲内で契約することなどがあります。 もちろん、火災保険だけでは、地震や地震による津波などを原因とした建物や家財の損害は補償されません。 地震を原因とした火災についても火災保険では補償されないので、地震保険による備えが必要です。 このような特徴については、地震保険の加入率増加とともに広く知られていることと思います。 ただし、火災保険と地震保険では、保険金の支払い方法について大きな違いがありますから、タイトルのように「せっかく入っていた地震保険なのに、いざというとき役に立たないよっ!」ということにならないように、正しい理解が必要です。

建物や家財の損害額全額を補償する火災保険と違い、地震保険の場合には、建物や家財の損害の程度により、支払われる保険金額が決められています。

「全損」 地震保険金額の100%

「半損」 地震保険金額の50%

※2017年1月より、「半損」区分が、「大半損」と「小半損」に細分化されました

「一部損」 地震保険金額の5%

つまり、損害認定が「一部損」に満たない場合には、保険金が支払われないことになります。 もちろん、支払われる保険金は「全損」「半損」「一部損」の3パターンしかありませんから、火災保険と比べると、「なんで?」と感じる人は多いかもしれませんね。 これは、火災保険などの「実損填補」の考え方と違い、地震保険独特の考え方で、大きな地震が発生した場合にも大規模な損害調査を早く行い、迅速・公正に保険金を支払う必要があるためです。

地震保険は火災保険と違い、建物を元通りに復旧するためというよりは、生活再建のためのものという考え方もできます。 建物や家財の火災保険を考えるとき、ついでに地震保険料も比較しながら……、と簡単に考えるのではなく、「いざというとき、どのように保険が役に立つのか」という目線で、具体的に検討しておきたいものです。 建物と家財、それぞれに地震保険が必要なのかどうか、必要だとすれば保険金額はどう考えるのか、家計の様子に合わせて適正な状態にしておく必要があります。 もし、契約できる地震保険だけでは足りないと感じる場合には、どのような方法があるのか……。 「保険のお世話になるようなことが起こらない」というのが一番良いことかもしれませんが、もしも起こった場合には「保険で備えておいてよかった」と言えるように、しっかりと準備しておきたいものですね。

火災保険・地震保険のご相談もライフプランラボへ

- 投稿日:

-

2014.02.01

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

本日、FP事務所として開業から14年目を迎えることができました。 多くの皆様にお世話になり、感謝の気持ちでいっぱいです。 これからも、家計のキャッシュフロー分析にこだわり、ライフプランを大切にした相談業務を続けてまいりたいと考えています。

今後とも、よろしくお願いします。

「お金に振り回されることのない、豊かで安心な暮らしのお手伝い」

暮らしと家計のFP相談室 ライフプランラボ

ファイナンシャルプランナー 溝本 直人

- 投稿日:

-

2014.01.30

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

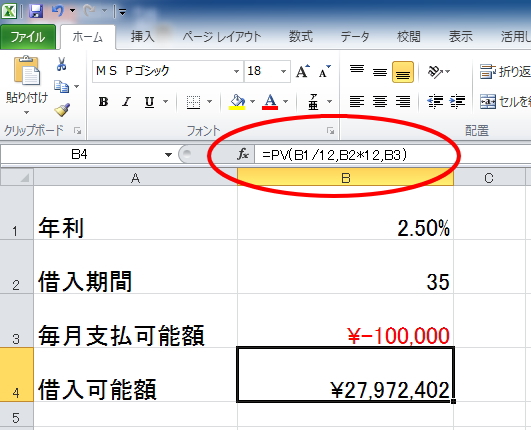

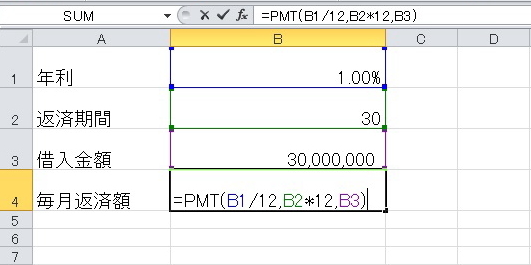

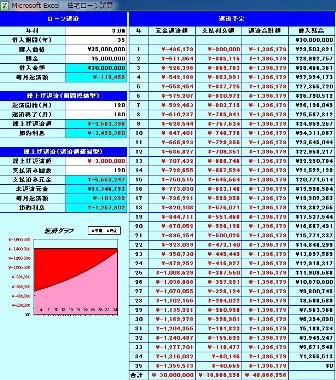

「そろそろ、家を買おうかな……」というときには、住宅ローンについて簡単に「目安」を知りたくなるところです。 前回は、月々の返済額がどれくらいになるのかExcelで簡単に試算する方法について説明しました。

Excelで住宅ローンの返済額を試算してみる

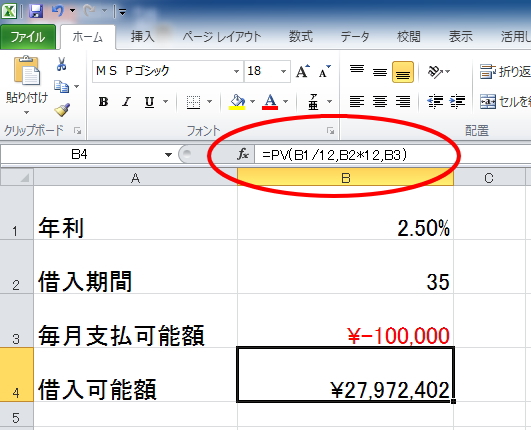

今回は、月々の返済可能な金額から、借入金額を逆算する場合です。 もちろん、これもExcelで簡単にできちゃいます。 新聞の折込やポストに入っている不動産の広告には、住宅ローンの返済額が表示されていることも多いのですが、たいての場合は1種類だけです。 金利や返済期間が変わったら、実際にはどうなるのかって、やはり知っておきたいですよね。

たった、これだけです。(笑)

借入金利、返済期間、毎月の返済可能額を入力する空欄のセルを用意したら、あとは、借入可能額を表示するセルに関数を入力するだけです。 入力する関数は……

=PV(B1/12,B2*12,B3)

毎月の返済額をこれくらいの範囲で考えたいな……、という場合に、借り入れる金利や返済期間によって住宅ローンの借入金額がどのように影響を受けるのか、瞬時に試算ができますから便利ですよ。

ここで説明している「借入可能金額」というのは、金利と返済期間の条件によって、希望する月々の返済額から借入金額を単純に試算しているだけです。 つまり、「実際に銀行からの融資が受けられる」という意味の「借入可能金額」とは違いますからね。

ある程度の「目安」を知ってから、物件選びを始めたほうが効率的です。 もちろん、「この物件にホレた!」という場合にはそうもいかないこともありますが。

いずれにしても、「住宅ローンを○千万円借りたら、返済額は月々どれくらい?」「住宅ローンの返済額が月々○○万円くらいなら、いくら借りられる?」というのは、Excelで簡単に試算できますから、興味のある人はチャレンジしてみてくださいね。

ライフプランラボの住宅ローン相談はこちら

- 投稿日:

-

2014.01.29

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

もうすぐ確定申告のシーズンです。 せっかく家計簿をつけている人も、1年間の決算をしてみないともったいないですよね。 家計レベルでは、確定申告ではありませんから簡単にでも1年間の家計全体を把握できればそれでいいと思います。

(1)1年間の現金収入-(2)1年間の現金支出=(3)1年間の貯蓄額

(1)の現金収入ですが、例えば給与天引きの財形貯蓄などは、収入に入れてくださいね。 一度、家計に収入として入ってきて、貯蓄したと(つまり、支出しなかった)いうイメージです。 1年間の手取り収入は、このように考えてくださいね。

(2)の現金支出はわかりやすいです。 例えば、クレジットカードなどはどうするのか、ここでは細かいこだわりは不要です。「買い物をした日」か、 「銀行口座からの引き落としの日」か、どちらかにに決めておいて集計すればいいですね。 あと、給与天引きの保険料などの場合には、いったん収入として家計に入ってきてから保険料として支出したことになります。

さて、問題は、(3)の年間貯蓄額です。 (1)と(2)の計算から導きだされた金額と、実際の通帳残高などを比較してみて誤差はどれくらいですか?(誤差があることが前提になっていますが)(笑)

運用商品などがあって、時価が変動している場合は時価総額の推移を考慮する必要がありますが、単純に預貯金しかない場合には、誤差の大小によって、収入と支出の金額をもう一度洗い直してみる必要があります。 1円単位まで細かく追求する必要まではありませんよ。(汗)

1年間の手取り収入が、500万円。 支出総額のうち、住宅ローンの年間返済額は100万円。 まだ子どもは小さくて学校へ納める授業料などを考えなくてもいい場合、年間の収入から住宅ローンの返済額を引くと……

500万円-100万円=400万円

となりますが、1年間に100万円の貯蓄ができていれば、住宅ローンの返済以外に使ったお金は300万円となり、月々にすると25万円ですね。

50万円の貯蓄であれば、使ったおは年間で350万円、月々約29万円ということです。

もし、同じ条件で、「貯蓄なんて全然できていないよ~」ということなら、1年間に使ったお金はそのまま400万円ですから、月々にすると約33.3万円になります。 1年間に、いくらぐらいで生活しているのか、月々に直すとだいたいいくらくらいなのか……。 予算とまではいかなくても、だいたいの目標設定はできていますか? そして、決算とまではいかなくても、だいたいの結果は把握できていますか? 実は簡単な、「年間単位の家計を把握すること」って、将来の家計について考える場合にも、大切なことなんですよ。

もちろん、具体的な貯蓄目標があるなら、月々だいたいいくらぐらい、年間でだいたいいくらぐらいで家計をやり繰りする必要があるのか、簡単に逆算できますよね。

家計に関するご相談は、年間家計を把握することから

- 投稿日:

-

2014.01.28

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「豊かな老後の暮らしのためには、1億円が必要」というのを見かけることもあります。 「豊かな」という基準は人それぞれ違いますから、1億円でも足りないという人がいれば、5千万円で十分な人もいるわけですね。 では、たくさんあればそれにこしたことはない、というのはいかがでしょうか。 「あり過ぎて困る」というのは贅沢な悩みだ、という人も多いと思います。 それよりも、リタイア後の暮らしが始まって、10年、20年と経過するうちに、「やっぱり足りないよ」ということになった場合、それから挽回するのは難しいという現実のほうが問題なのかもしれません。 少し先まで見据えたうえで、できる範囲のなかで暮らしていく、という当たり前のことであれば、老後に限ったものではなく現役時代を通じていえることでしょうし。

「ないと大変だ」と考えるから大変なのであって……

とはいうものの、やはり不安だといえば不安だし……。(汗)

いっそのこと、「蓄えなんてなくてもいいや」となるとどうでしょうか。 そうです、リタイアしなければいいですよね、 「生涯現役」という生き方です。

「いやいや、いつまでも雇ってもらえるのかどうかさえ……」という発想ではなく、今では起業して第二の人生を……、という人も増えています。 趣味を生かして起業を、地域の人脈を生かしてコミュニティビジネスを……、もちろん、しっかりしたビジネスプランは必要ですが、「大もうけしてやろう」とか「一発当ててやろう」ということではありませんから、ぼちぼち食べていければそれでいいということです。 ……ということです、とはいっても簡単なことではありませんね。 いえ、わかっているのですが……。(汗)

私自身なんかの場合には自営業者ですから、定年退職もありませんし、仕事ができる限りはずっと続けているんだろうな、というイメージです。 ただし、できれば年齢とともに少しずつペースを落としながらというところだと考えています。 ただし、タイトルのように貯えなんて不要だとまでワイルドに考えているわけではありません。 人生にリスクはつきものですし、とにかく「健康」が大切だということですね。 保険は大切ですが、それだけですべてをカバーできるわけでもありませんし。 というように、いろいろと考えていると、「体が資本」というのはそのとおりで、「休肝日は?」と言われると、返す言葉がありません。(笑)

あれこれ書いてしまいましたが、結論は、「希望する暮らしは、自分でイメージしよう」ということです。 ずっと先の事だとしても、他人から決めてもらうことではありません。 いろいろな意見や考え方を集めたり参考にすることはあっても、最終的に「どんな暮らしを望むのか」ということは自分自身、夫婦、家族で決めることですよね。 たとえ「妄想」であったとしてもいいのです。 ライフプランはそこから始まります。

ライフプラン相談で、「人生設計」をお手伝いさせていただきます

- 投稿日:

-

2014.01.27

- カテゴリー:

-

共働き家計相談

- コメント・トラックバック:

- コメントは受け付けていません

「夫婦とも正社員で、収入はそこそこあるのに、何故か貯蓄が思ったように増えない」ということも多いのですが、その原因としては「あると、使っちゃう」ということもありがちだと思います。 共働き世帯の特徴は、とにかく忙しいこと。 お子さんが生まれると、産休に育休で一時収入ダウン、その後は保育料の負担と続きます。 どうしても外食が増えたり、家事代行に限らずさまざまなサービスを利用することもあるでしょう。 収入を維持するために必要な経費と割り切ることができればいいのですが、なかなかそうもいきません。

節約も楽しめる間はいいのですが、お金と一緒にストレスもたまってしまうようでは困ります。 夫婦共働きだからといって、夫か妻のどちらか一方の収入だけで家計をやり繰りし、残りは手をつけないようにするというのが可能であれば良いのですが、なかなかそれも難しいものですね。 世帯収入が多い、つまり、それなりに余裕があるということは、家計管理を少し頑張れば将来の家計が確実に大きく変わることは明らかです。 日々の忙しさに追われてしまい、長期的な家計運営という視点まで忘れてしまうのはもったいないですよ。

家計の将来を分析する場合には、まず最初にライフイベント表というのを作成します。 お子さんがいれば、小学校進学、中学校進学というように予想される家族のイベントを書き込んでいくものです。 海外旅行や自動車の買い替えなど、まとまった支出をともなうイベントもじゃんじゃん書き込みましょう。 近い将来のイベントはすぐに書き込むことができても、老後のことまでとなるとなかなか浮かんでこないかもしれませんね。 それでも、どんどん夢をふくらませて、イメージしていきませんか? 夢や希望は大きいほうがいい。 たくさんあるほうがいい。

さて、そんなたくさんある将来のイベントについて、予算を考えたときに、少し頑張れば実現できるというものがたくさんありませんか? 「とにかく老後にお金がかかりそう、という漠然とした不安のためだけに貯蓄を頑張る」というのでは、忙しい日々の暮らしにストレスを与えてしまいそうです。 今の暮らしを楽しむことも大切ですが、こうしていれば、いずれこんな夢や希望が実現するという具体的な目標があると楽しいものですよね。

ライフプランラボには、共働き家計相談のサービスもあります

- 投稿日:

-

2014.01.26

- カテゴリー:

-

教育費相談

- コメント・トラックバック:

- コメントは受け付けていません

受験シーズン真っ只中ですが、すでにほっと一息という人から、まだまだこれから本番という人もいらっしゃるでしょう。 わが家にも、2人目の大学生が誕生するのかどうか……。(汗) さて、受験本番を迎え、それでなくてもピリピリしているところに、教育費用の心配までしなければならないようでは、親としても大変です。 「お金がたくさんかかるよ」というのは、ずっと前からわかっていたことですが、まとまった金額ですし、しかも、こらからしばらく続きますからね。

子どもが小さい間から、将来の教育費用について考える場合には、具体的な金額を予測しておくことが必要です。 今は、ほとんどの学校のホームページで、授業料などの情報も公開されていますから、調べようと思えば簡単ですね。 「どこの学校へ進むのかわからないし」ということではなく、例えば通える範囲の人気校でも、保護者の母校でもよいので、「相場感」をつかんでおきたいですね。

受験といっても、大学だけではありません。 小学校から私立を受験ということだって考えられますから、準備するなら早いほうがいいのは間違いありません。 教育費用を準備する、つまり「お金を貯める」には、具体的な目標が必要です。 無謀なチャレンジをする必要まではありませんが、いろいろな可能性について予測しておき、できる範囲の準備については確実に実行しておきたいところです。

例えば、どうしても通いたい私立大学に合格できたものの、授業料の負担が追いつかない場合には、奨学金の利用も考えられます。 もちろん、奨学金の申請にもいくつかの条件がありますが、いずれにしても基本的な手続きは子ども本人がするものです。 親は保証人になるだけですから、子どもの将来や、教育について、家計に関することまで普段から話し合えるようにしておくことも大切です。

10代の子どもは難しいお年頃です。 いろいろと悩みながら「大人への階段」を登り始めているわけですが、子どもの成長を心身ともに願わない親はいません。 いつまでも子どもだと思っていても、すぐに社会人になって家庭を持つようになります。 勉強だけでなく、お金のことについてもしっかりと自立した大人になってもらいたいですよね。

指定校推薦などで、早い時期に合格が決まるような場合には、入学金などを納めるのが12月中になることもあります。 また、入学金を含めた授業料もそうですが、塾の費用も意外にかかります。 もちろん、本人次第ですが、親としては、心の準備だけでなく、できることはやっておき、いざというときに慌てなくてもいいようにしておきたいですね。

ライフプランラボには、教育費相談のメニューもあります

- 投稿日:

-

2014.01.25

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

「そろそろ、家を買おうか……」という場合に、まずは気になるのが住宅ローンの返済額ですね。 借入金額、返済期間、金利の条件で、毎月の返済額がいくらくらいになるのか? 物件の価格帯を比較しながら、実際の金利や返済期間で返済額の目安を前もって見ておきたいという人も多いと思います。

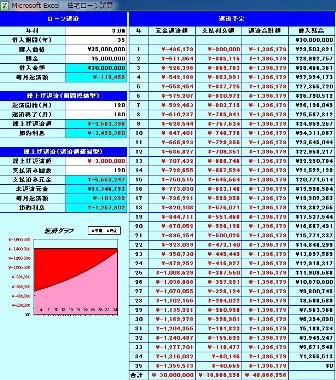

私の場合、仕事で住宅ローンの試算をするときには状況に応じて、Excel、住宅ローン電卓(金融電卓とか関数電卓)、住宅ローン専門のソフト、というように使い分けています。 最近はスマホやタブレットのアプリでも便利なものがあります。 住宅ローン電卓は細かい計算も簡単にできるので便利ですし、Excelは対面の相談で住宅ローンの特徴や仕組みについてご説明をしたいときなどは重宝しています。

最初はExcelで簡易試算をしながら、細かい試算はその都度、住宅ローン電卓で……、というようなイメージです。 最終的なプランニンングでは、繰上げ返済なども考慮するので専門の住宅ローンソフトを使いますが、これはいろいろと家計分析の結果に合わせて試算するためと、ご相談者に提案書の形式でできるだけわかりやすく見ていただくためのものです。

実際に私が使っているExcelの住宅ローン試算表は、こんなイメージです。 全期間固定金利、年間返済額(返済予定表)、ボーナス併用なし、の計算しかできませんが、将来の金利変動や、繰り上げ返済などもざっくりと試算できるようになっているので、たいていのことには間に合います。

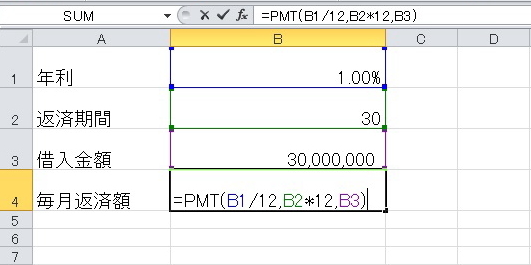

冒頭にも書きましたが、「これから家を……」という場合には、まず最初に「月々の返済額がどれくらいになるのか」が気になるところだと思います。 新聞の折り込みに入っていたチラシで物件価格を見たり、銀行のホームページで住宅ローンの金利を見たりすることは多いと思います。 3千万円の借入れで、金利が1%、返済期間が30年だと、毎月の返済額はいくらくらいだろう? え~っと、3千5百万円だとすると? 返済期間が35年だと? というように、返済額の目安についていろいろな条件で知りたいですよね。

そんなときには、Excelで簡単な試算表を作っておくと便利ですよ。

たった、これだけです。(笑)

借入金利、返済期間、借入金額を入力する空欄のセルと、毎月返済額を表示するセルに関数を入力するだけです。 私もExcelの関数とか詳しいわけではありませんが、見よう見まねですぐにできます。 毎月返済額を表示するセルには……

=PMT(B1/12,B2*12,B3)

と入力します。 もちろん、B1、B2、B3のセルは図のように配置しているからで、関数の書式としては……

=PMT(利率,期間,現在価値)

となりますが、セルの書式とかはお好みで表示するようにしてみてくださいね。

私は、この図のように頭金を入れるようにしていますが、実際にはなくても同じです。 作ってみると、瞬時に結果が出るので便利です。 もちろん、希望する物件がだいたい決まってきたような場合には、仲介業者さんや銀行で、詳しい住宅ローンの試算表を何パターンも作ってもらってくださいね。

住宅ローン相談にもいろいろとあります

- 投稿日:

-

2014.01.24

- カテゴリー:

-

家計

- コメント・トラックバック:

- コメントは受け付けていません

「家計のことを考えなきゃ」というきっかけにもいろいろとありますが、それぞれのライフステージによって、必要になるファイナンシャルプランも違ってきます。 たくさんある「お金を増やす」「お金を節約する」プランのなかから、わが家にとって「やるべきこと」を確実に実行することは大切なことです。 ただし、ひとつの問題や課題が解決しても、「ボスキャラ」の存在を知り、攻略法を確立するまで油断は禁物です。

さて、「ボスキャラ」とは……、ずばり、「生活費」です。

「いやいや、ずばりって……」と感じる人も多いと思います。 住宅ローンとか生命保険料とかであれば「ずばり」となるかもしれませんが、「生活費」では、漠然としていますよね。 しかしながら、長期的な家計を分析していると、生活費というのはまさに「ボスキャラ」と呼ぶにふさわしい存在感なのです。 「人生の三大支出」という言葉をよく目にしますが、「住宅費」「教育費」「生命保険料」などの支出総額は確かに大きいものです。 「生命保険料」の代わりに「老後生活費」が入ることも最近はありますし、それなら現役時代の生活費が入ってもおかしくありませんが、あまりにも桁外れの存在なので違和感があるのでしょうか。(笑)

まぁ、生活費のなかに、たくさんの支出項目がありますから、全部まとめて「人生の最大支出」とするのも無理があるかもしれません。 しかしながら、「ボスキャラ」と呼ぶにふさわしい存在感であることは間違いありませんから、攻略するための考え方について私の持論を少しばかり。

まず、わかりやすいところで例を挙げることにします。 例えば、住宅ローンの繰上げ返済(期間短縮型)をしたところ、総返済額で300万円の節約ができたという場合です。 計算上、300万円の利息分を節約できたことは間違いありませんが、問題は、その300万円の行き先です。 同じようなことですが、繰上げ返済(返済額軽減型)をしたところ、月々の返済額が1万円少なくなったという場合に、浮いた1万円の行き先はどうなったのでしょうか。

住宅ローンの繰り上げ返済に限りませんが、なんらかのプランを考えるときには、きっかけがあったはずです。 その多くが「節約したい」というものであることはわかりますが、「節約」の目的にもいろいろとあります。 「もっとお金を貯めたい」から節約をする場合があれば、「もっとお金を使いたい」から節約をするということだってありますから。

「人生の三大支出」と呼ばれるような支出項目について知ることは、もちろん大切なことです。ただ、それらの支出について上手に準備ができたからといって、それだけで安心していてはいけません。 「人生の三大支出」を除いた、「その他大勢」を全部まとめて「基本生活費」と考えたとき、ごく当たり前の「日々の暮らし」の積み重ねこそが、長期的な家計に大きな影響を与えていることに気づきます。

「日々の暮らし」を考えるとき、毎月いくらでやり繰りしているのか、その結果、1年間にいくらの生活費を使ったのかという感覚を持っておくことは大切なことです。 教育費や住宅費などの大きな支出を除いて、通信費や食費、水道光熱費などの支出を全部まとめて、例えばわが家では毎月25万円でやり繰りしているという場合には、年間で300万円の基本生活費になります。 1年間の家計を振り返ったときに、1年間にできた貯蓄額などから逆算してみて、大きな誤差がなければ問題はありません。 誤差が大きい場合には、考えている以上にお金を使っていたということになりますが、それ自体が「いけないこと」とか「問題がある」ということではなくて、実際に1年間に支出した金額を把握しましょうということです。

「月々いくら」、その積み重ねでだいたい「年間いくら」、それくらいでやり繰りしていれば、わが家の暮らしはだいたい大丈夫……、という「目安」というか、「モノサシ」を持っておくことは大切なことです。 それほど難しいことを考えなくても、家族が望む「わが家らしい暮らし」を続けることができるような、「居心地の良い」家計の状態を見つけておきたいものですね。

ファイナンシャルプランは、あくまでも希望するライフプラン(生き方・暮らし方)という「目的」を実現に近づけるための「手段」です。 何をするにしても、まずは、ライフプランを考えることからですよ。

豊かで安心な暮らしのために、ライフプランは基本です

- 投稿日:

-

2014.01.15

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「終活」という言葉は、人生の終焉期について事前に準備しておこうという活動全般を指しています。 当初は、葬儀やお墓など、または、エンディングノートや遺言にまつわることというイメージが強いものでしたが、現在では、より幅広い活動を指すように変化している感じがします。 私自身も「終活」はライフプランと一体のものであり、老後の「生き方・暮らし方」を、より豊かで安心なものにするための活動全般と理解しています。

ライフプランを考えるときも同じですが、「終活」でも希望する「生き方・暮らし方」につい具体的に描いてみることが必要です。 そのため、特に「終活」では、「人生のたな卸し」をしてみることが効果的です。 エンディングノートを作成する場合、自身の人生を振り返ることから書き始めるケースが多いのもそうした理由からです。

「人生の棚卸し」のひとつに、自分自身の戸籍を集めてみるというのはいかがでしょうか。 相続が発生すると、いろいろな相続に関する手続きが必要になります。 相続税の申告までは必要ないにしても、被相続人が保有していた金融機関の口座については名義変更をする必要がありますから、相続人になれば、誰もが経験することでしょう。

金融機関での手続きの際、「亡くなられた方の出生から死亡までの戸籍謄本と、相続人全員の印鑑証明、実印をご用意ください」と言われます。 遺産分割協議書については金融機関の書類で代用する場合が多いと思いますが、被相続人の戸籍謄本を集めるのが、なかなか大変な作業になるケースもあります。

そもそも、どうして、出生から死亡までの戸籍謄本が全て揃わなければいけないのかということについて特に説明はないと思いますから、なかなか集められない場合には、結構なストレスになってしまいます。 何故、亡くなった人の戸籍謄本を全て揃えるのかというと、相続人を確定するために必要だからです。 つまり、相続人全員が間違いなく同意していて、今後、「私も相続する権利があるはずなのに」という人が出てきて問題になるようなことを防ぐためです。 必要な理由がわかれば、いったん提出した戸籍謄本について「不足しています」という連絡が金融機関からあっても、戸惑うことも少なくなるかもしれませんね。

さて、そんな戸籍を集める作業ですが、私が経験したケースでは、実に半年もかかったことがあります。 その時に集まった戸籍謄本は全部で30枚以上でした。 結婚・離婚だけでなく、遠方の両親との同居や、また引越しなどが多かったこともありますが、他にも「なるほど!」と思ったことがひとつあります。 それは、「平成の大合併」です。 平成11年から政府主導で行われた市町村合併ですが、そのおかげで、過去に住んでいた市の名前が変わっていて、問い合わせ先を探すのにも四苦八苦という状態でした。

私の両親なんかの場合には、二人とも生まれてからずっと同じ市内に住んでいるので、そうした心配はありません。 「元気なうちに戸籍謄本を集めておいてね」と頼んでおくこともないかと思いますが、なんとなく思い当たることがある場合には、事前に集めておいてもらうことも必要ではないでしょうか。 近所に両親の兄弟姉妹など、親戚がたくさん居る場合には、いろいろと聞くこともできますが、そうじゃないときはやはり大変です。 子どもにしてみれば、聞いたことのない名前がずらずらと登場するわけですから。

自身が生まれたときからの戸籍謄本を一度集めてみて、そこに登場する人物のことを思い返してみる。 また、夫婦で、家族でそんな思い出話しをしてみる。 まさに、自分自身のたな卸しのきっかけになると思います。 現実にツアーが企画されているわけではありませんが、「戸籍をたどる旅」、いかがでしょうか。

終活にも、ライフプランを

« 前のページへ | 次のページへ »