- 投稿日:

-

2014.08.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅ローンを借りると、「返済予定表(償還予定表)」が発行されます。 毎月の返済額(元金返済分、利息分)や、返済額の推移などについて、初回の返済分から最終回まで全て記載されています。 同様に、住宅ローンを借りる前の試算の段階でも、およその返済予定については確認することができます。

よくあるパターンですが、「退職後まで住宅ローンの返済が続く」というケースでは、退職金をあてにしなくてもいいように、(期間短縮型の)繰上げ返済をがんばって、なるべく早く完済しようね」というように「返済計画」を考える人も多いでしょう。 しかしながら、がんばろうと考えていた「繰上げ返済」も、なかなか思うように進められないこともよくあることです。 収入の伸びが期待通りではなかったのか、支出の伸びが予想以上だったのか、または両者ともなのか。 子どもがいる人の場合であれば、さらに、将来の教育費のための貯えも気になるので、どうしても「繰上げ返済」のことが後回しになってしまうこともあります。

さて、冒頭の話題に戻ります。 「住宅ローンの返済計画」ですが、金融機関から発行された「返済予定表」も「返済計画」のひとつです。 ただし、決められた借入条件で、決められた返済予定に沿って完済まで返済をしていくという、「初歩の予定表」です。 わが家のライフプランに基づいて、将来の家計の様子をしっかりと分析し、効率的に住宅ローンを返済していける「わが家だけの返済計画」を立てておくことが必要ですね。

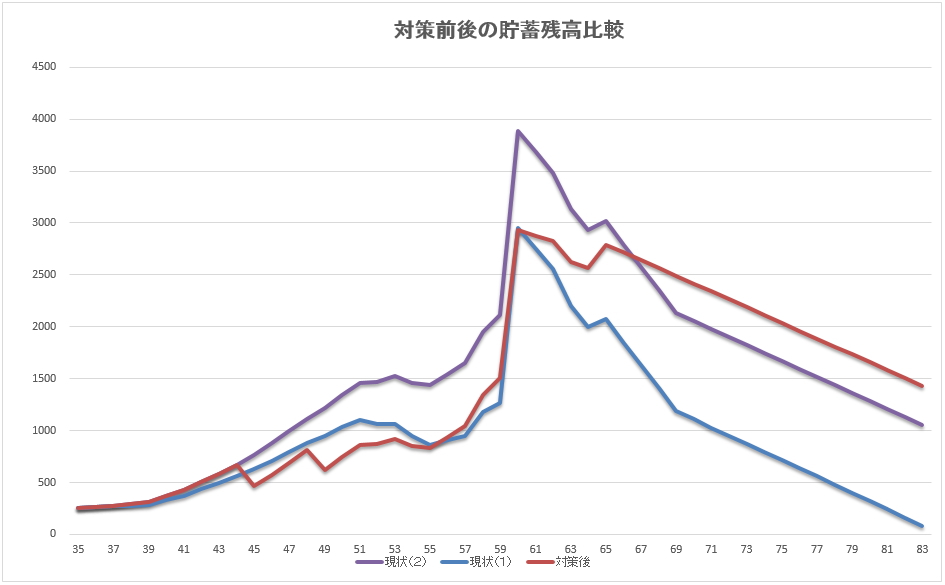

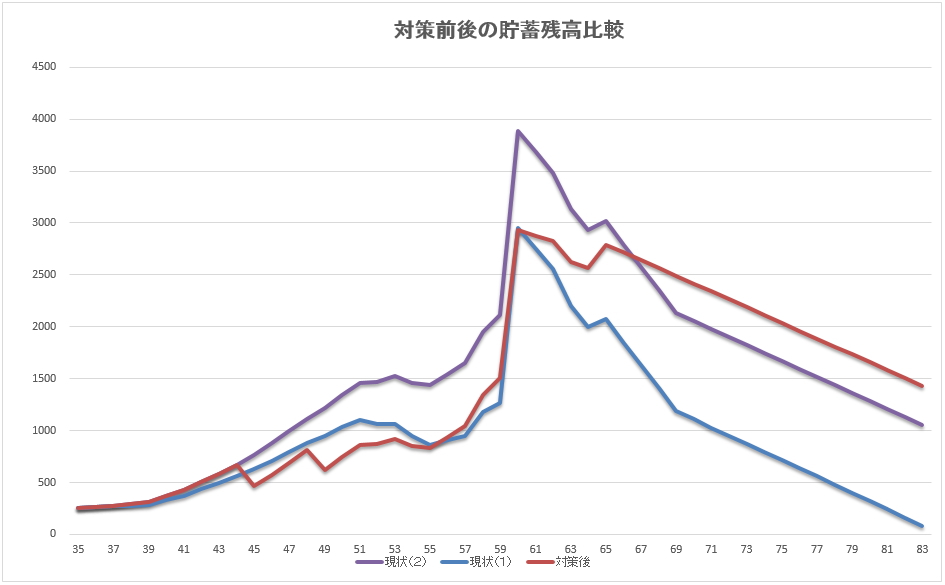

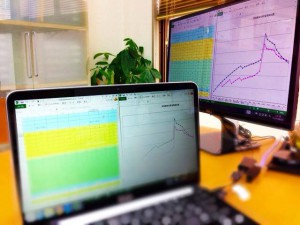

グラフは、家計の将来像を基にしながら、貯蓄残高の推移予測と、繰上げ返済等も含んだ住宅ローン返済計画をプランニングしている途中のものです。 家族が希望する生活を基本に、できるだけ安全に効率よく住宅ローンを返済していくためには、こうした長期の家計分析が必要です。

住宅ローンを借りる前、そもそも住宅購入を考えたときから、「わが家にとって安全な住宅ローン」について、将来の家計から逆算しながら考えることが大切です。 住宅ローンの返済計画が安全であるというだけではなく、返済計画の信頼性が高く、家族が希望するライフスタイルを実現しながらというところが大切ですから。 住宅ローンを返済するためだけに、生きているわけではありませんもんね。

住宅購入は、ライフプランニングのチャンス

- 投稿日:

-

2014.08.22

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

高齢化社会の問題や課題は、個人、家計分野に限りません。 中小企業を取り巻く環境にも……

従業員の高齢化・後継者問題・経営者の老後

というように、課題はたくさんあります。

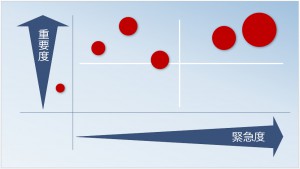

利益の平準化・資金繰り・資金調達というような、顕在化した企業ニーズはもちろん、重要でありながらも「なんとなく、先送り」にされてきた潜在的企業ニーズも、これからの時代は重要性・緊急性ともに高まってくるのではないでしょうか。

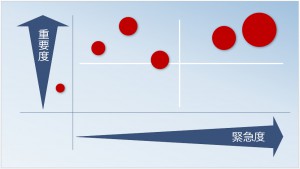

中小企業の事業保険でも、生命保険分野と損害保険分野の二つがあります。 企業の成熟度や経営状態、事業計画など多面的な視点でリスクヘッジについて考える必要があります。 アプローチの方法は、企業向けのリスクマップを使う以外にも、この図のようにシンプルなワークをしながら考えていく方法もあります。

いわゆる、会社の保険も、現状や課題に合わせて積極的に見直しをしていくことが必要な時代です。 保険料の経理処理や返戻率も大切ですが、長期的な課題克服のためにも、企業を取り巻くリスクを確認するところから始めたいものですね。

事業保険もライフプランラボへご相談ください

- 投稿日:

-

2014.08.21

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

いよいよ来年の1月に迫った「相続税及び贈与税の改正」を控えて、「まるで相続バブルのよう」と以前にも書きましたが、さすがに、ライフプランラボでも「相続・贈与」に関するご相談が増えてきました。

国税庁 相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)

「相続対策」というと、一部の資産家のためのもの、というイメージはさすがに今回の税制改正で変化することになりそうです。 しかしながら、「相続対策」もライフプランの一部だと私は考えています。 つまり、被相続人と相続人のライフプランを大切にした「対策」であるべきです。

「……のようにしておくと良い」「……という方法が得だ」「……することで大幅にメリットがある」

というようなテクニックに関する情報が多いようですが、いろいろな情報に翻弄されてしまって、「そもそも、どうしたいのか」という原点というか、本来の目的を見失ってしまってはいけません。 もちろん、できることは無理のない範囲で実行していくことも大切です。 しかしながら、リスク性の金融商品とは違い、メリットとデメリットについてわかりづらいことが相続に関する情報の特徴のように思えてしかたありません。

いろいろなご相談で感じることですが、一度、相続や贈与に関する基本的なところ、税法上、民法上の考え方も含めて「何故、そうなっているのか」を考えると、いろいろな制度や仕組みがすっきりと理解できますよ。 基本的な部分の理解なしに、「こうするほうがいいらしい」というように思い込んでしまうのも「結果オーライ」であれば構いませんが、あとでやり直すことが難しいことも相続対策の特徴です。 金融資産はもちろん、不動産も含めていろいろな財産の形がありますし、相続対策は多岐にわたります。 たくさんの選択肢のなかから、慎重に検討するようにしたいものですね。

いろいろと方法はあるけれども、被相続人と相続人、関係する家族の将来を見据え、ライフプランを基にして多様な選択肢のなかから優先順位を考えるということは、ファイナンシャルプランと同じです。 相続や贈与が特別なものでもありません。 「相続対策」や「贈与プラン」が、「何故そうなっているのか」という視点で考えるクセをつけておくことは大切なことです。 あ、相続に限らず、他の金融商品とかも同じでしたね。 相続対策は、「目的」と「優先順位」を見失わないようにすることが大事です。 つまり、「ライフプラン」です。

相続も贈与も、信託も保険も、不動産も、すべてはライフプランから

- 投稿日:

-

2014.08.13

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

2014年8月10日、台風11号が四国から兵庫県に再上陸しました。 今回の台風については、遠く離れた地域でも猛威をふるうこととなり、被害に遭われた方々にはお見舞いを申し上げます。

阪神間では、今回のように台風が直撃するということはあまりないように感じます。 ゲリラ豪雨のような新たな自然災害も増えていますが、やはり台風は広範な地域に影響がありますから、しっかりと防災面の準備をしておきたいものですね。 さて、いまどきの火災保険では、台風による風災・水災などの被害に対しても備えることができます。 ライフプランラボがある宝塚市では、武庫川が氾濫した場合の影響をハザードマップで確認することができますが、武庫川右岸と左岸でも影響度が大きく異なることがよくわかります。 また、水害といっても河川の氾濫だけではなく、土砂災害も含まれます。 土砂災害の危険区域もハザードマップで確認することができますから、火災保険の補償内容を検討する場合には、必ずハザードマップを参考にすることは大切なことです。 もちろん、火災保険だけではなく、いざというときのために「防災・減災」という意味からも、事前に災害情報の入手や行動チェックについて家族で共有しておくことが大事ですね。

【普段の、おだやかな武庫川】

【台風11号が通過したあとの武庫川】

武庫川の水位がここまで上昇するというのは、私自身もあまり経験がありません(引っ越してきてから十数年ですが、2回目くらいかな)。 数ヶ月前までこの辺りでは、川底の浚渫工事があったばかりですが、そうした工事がなかったらと考えると恐ろしいですね。(汗)

この写真は、台風の位置や、雨雲の様子、河川の水位などの情報をもとに、「降雨のピークは過ぎて雨も上がる、河川の水位も下がった」と確認してからご近所まで出かけて撮ったものです。 特に、河川の氾濫については、上流部で激しい降雨が続いている場合には危険なので近づくことは避けたいですね。

私がこうした場合にチェックするサイト一覧です

雨雲レーダー ウェザーニュース

気象庁 高解像度降水ナウキャスト

兵庫県CGハザードマップ

国土交通省 【川の防災情報】

リアルタイムで大きく変化する河川の水位や警戒情報など、細かくチェックすることができますから参考にしてみてくださいね。

台風が過ぎ去り、翌日(8月11日)の午前3時前後に最大になると聞いたスーパームーンの写真をおまけに。(笑) 撮影は10日から11日にかわる頃ですが、雨雲もすっかりなくなっていてきれいに見ることができました。

火災保険についても検討すべき課題は増えています

- 投稿日:

-

2014.08.12

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「夏休みに家族で帰省、みんなでお墓参り」という人は多いのではないでしょうか。 また、年老いた両親と、子ども、孫たちが集まる機会って、お盆とお正月くらい……、という人も多いような気がします。

「あなたはあと何回、親に会えますか?」

もちろん、終活に限ったことではなく、「親孝行」という意味でも考えなくてはいけませんが。

「終活」については、家族みんなのコミュニケーションと、時間をかけることが必要だ。 このブログでも何度も書いています。 特に「暗い」話題というわけでもありませんが、両親の「終活」について話しをする機会としては、お正月よりもお盆のほうが向いているようにも感じますね。

「終活って、知ってる?」

最近では、テレビの情報番組やニュース番組でも「終活」についての特集が組まれることも増えました。 もしかしたら、両親のほうがよく知っているかもしれませんよ。 両親ともまだまだ元気だからといっても、早すぎることはありません。 「何をしておくべき」といいうように厳格な取り決めがあるわけでもありません。 エンディングノートだって、すべてを完成させる必要があるわけでもありません。

今年の夏は、エンディングについて両親と話してみる「最初のきっかけ」にしてみるだけでもいいのではないでしょうか。

終活もライフプランニングです

- 投稿日:

-

2014.08.05

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計のために、「お金」や「資産」を積み上げることは結果的に必要ですが、そのために、まずやるべきことは……

現役時代の収入には変動があります。 少しずつでも安定して増え続けるのであれば問題ありませんが、なかなかそうもいきません。 加えて、教育費に関する支出も、進路の変更などがあれば大きな変動要素にもなります。 「年間収支の予測」を大幅に見直す必要に迫られることも十分にあり得るということですね。 もちろん、自動車や大型家電、家具の買い替えや、住まいのリフォームなど、他にもいろいろと計画的に備えておきたい支出もあります。

では、リタイア後の家計収支はどうでしょうか。 年金受給が始まれば収入は一定(厳密には多少の変動はありますが)。 退職して厚生年金があり、夫婦でそれなりの年金受給額に恵まれた場合、基本的な生活費は年金額の範囲内でやり繰りをしながら、その他の臨時・一時的な支出については預貯金を取り崩すというイメージが近いのではないでしょうか。 現役時代から、老後の生活費を……と、堅実に準備するのはなかなか難しいものです。 まず最初に、「いったい、いくら必要になるんだ?」とあちこち調べてみても、あまりにも大きな金額で思考停止してしまいそうだからです。

ちょっと話しはそれますが……

先日、法事で親戚が集まったときのこと。 久しぶりに飲みながらいとこや叔父たちとあれこれ話していたのですが、「俺らが子どもの頃の60歳に比べて、今の60歳ってホントに若いよな~」という話題になりました。 同じように感じる人も、多いのではないでしょうか。

話しをもどします……。

平均寿命も延び、リタイア後の生活設計にも「体と心とお金の健康」を考えることが必要な時代です。 現役世代と同じか、それ以上に、ライフスタイルが多様化し、充実した老後の生活も人によってさまざまです。 さらに、医療や介護、終の棲家や終末期について考えることばかり取り上げられがちです。 もちろん、終活について考えることも必要ですが、まずは、どんな老後の暮らしを希望するのか、夢や希望について計画を立てることが順序としては先ではないでしょうか。

現役時代と同じく、長い老後の生活です。 充実した生活を送るためには、「本当に希望する暮らし」を実現するための準備が必要です。 お金や資産を積み上げるためには、本当に希望する暮らし、やりたい事について考えることから始めたいものです。 リタイアの準備には、たくさんの「夢」や「希望」を積み上げる。 必要な予算について考えるのは、それからで十分です。

老後の準備にも、ライフプランシミュレーションを

- 投稿日:

-

2014.08.04

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

先日、住宅ローンのご相談で、提携ローン(変動金利)の借入金利が0.775%というケースがありました。 もちろん、借りる側にとっては非常に魅力的な条件です。 ここでは、実際の試算結果ではありませんが、Excelで繰上げ返済の簡易試算をしてみた結果を、節約できる利息相当金額で比較してみます。

借入金額は3,000万円、借入期間 35年です。 5年後に約300万円を繰上げ返済(期間短縮型)をした場合の簡易試算です。(便宜上、変動金利タイプの金利は変わらない前提です)

【変動金利0.775%の節約利息】 約74万円

【全期間固定金利2.5%の節約利息】 約300万円

当然、予想されたことですが、金利の低い変動金利の場合、固定金利よりも繰上げ返済のメリットは大幅に少ない結果となりました。 もちろん、この結果をふまえて、「金利は高いけど、全期間固定金利にしよう」とか、「無理に繰上げ返済をしなくてもいいか」ということではありません。

低い金利で借りている間に、「繰上げ返済できる資金があれば運用してみよう」とか、「住宅ローン減税があるからしばらく繰上げ返済はしないでおこう」というような「思惑」が頭に浮かぶ人もいるでしょうね。 もちろん、そうした前提でいろいろと試算してみることは可能ですが、基本的なスタンスとしては、「住宅ローンの借入元金は早く減らす」というシンプル思考でいいと思います。 いや、「いいと思います」レベルではなく、「可能な限り、早く減らすべき」です。 長期的な家計運営にはさまざまな潜在的リスクがあります。 どのようなリスクが発生するかはわかりませんし、特に何事も起こらないないこともあるでしょう。 しかし、節約できた利息相当分で「損」をすることはありません。 少ないメリットであっても、そうした積み重ねが「老後のゆとり」につながることも間違いありませんから。

上記のような比較をすると、メリットが少ないと感じてしまいますが、多い少ないではなくて、メリットがあることは事実です。 何もしないで、確実に74万円を手に入れることは不可能です。(笑)

今回のご相談では、家計分析の結果からいろいろと試算してみて、「緊急予備資金(いざというときのための必要資金)」や教育費の準備を進めながら、安全に繰上げ返済を実行していけるプランニングが可能でした。 長期的な住宅ローンの返済計画を立てる場合にも、ライフプランを考えること、長期的な家計分析をもとに計画を立てることは必要です。 蛇足ですが今回の記事、変動金利がいいとか、固定金利がいいとか、そういう比較とは一切、無縁ですからね。(笑) それと、メリット以外にも、繰上げ返済することで低減できるリスクはたくさんあります。

住宅ローンにも、ライフプランシミュレーションを

- 投稿日:

-

2014.07.24

- カテゴリー:

-

損害保険相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅購入時の資金計画というと、住宅ローンを真っ先に思い浮かべます。 住宅ローンの返済額についての試算はWeb上でも簡単にできるようになりましたが、住宅ローン以外に必要となる諸費用については、まだまだピンとこない人も多いのではないでしょうか。 特に、諸費用のなかでも、火災保険についてはおおよその金額しか記載がない場合も多いです。 とにかく、住宅を購入する金額が大きくなりますし、住宅ローンに関係するさまざまな費用ばかりが気になってしまい、火災保険の補償内容についてはそれほどじっくりと考える余裕がないというケースも多いように感じます。 ちなみに、ご自身の火災保険の補償内容について、明確に答えられる人がどれくらいいるでしょうか。 生命保険の見直しは当たり前になりましたが、火災保険の見直しを検討したことはありますか?

異常気象のような天候がニュースになることが増えました。 台風による水害や風災以外にも、ゲリラ豪雨はもちろん、都市型水害の「内水氾濫」、ひょう災や竜巻被害についてのニュースを見かけることが多くなっています。 こうした自然災害の被害に遭ってしまったときに、火災保険がどのように役に立つのか、具体的に考えてみたことはありますか?

ライフプランラボでは、住宅ローンなど住宅購入時のご相談の際に、一緒に生命保険の見直しや火災保険・地震保険のプランニングもご依頼いただく場合が多いです。 火災保険と地震保険の補償内容について検討する場合に、まず最初にご確認いただくのがハザードマップです。 お住まいの地域に、どのような自然災害のリスクが存在するのか、具体的にイメージしていただくには優れたツールだからです。 ハザードマップきっかけにして、隣接する住居はもちろん、近隣の環境なども確認しながら備えておきたいリスクについてご相談者と共有していきます。

火災保険の補償内容については、保険金額と保険期間によって支払う保険料を比較することは簡単ですが、そもそも、火災保険の考え方や、何故、火災保険が必要なのかというところから理解することは大切です。 もちろん、火災保険と地震保険については、考え方や保険金の支払われ方についても大きな違いがありますから、慎重に検討しておきたいところです。 火災保険や地震保険を含めて、損害保険がカバーする対象は非常に広い分野になります。 「損害保険は、偶然のリスクによって生じた損害をカバーするための保険です」と書いてしまうのは簡単です。 しかしながら、例えば、マンションの階下への水漏れ事故が発生したというケースを考えてみます。 この場合では一般的に、火災保険ではなく、賠償責任保険で備えることを考えることになりますが、水漏れが発生した原因が、洗濯機のホースが外れたことによる場合と、床下の配管からの水漏れによる場合でも、大きく意味は変わってきます。 マンションで大規模な水漏れが発生したような場合では、原因を特定すること自体が難しいケースもあります。

いずれにしても、損害保険がカバーする領域は非常に広範囲に及ぶこと、火災保険や地震保険についても想定されるリスクが非常に多く、補償内容について考えておくべきことは意外に奥が深いことから、まずはしっかりと理解したうえで検討しておきたいものです。

保険を考えるときに迷ったら、リスクマップで整理してみることをお勧めします。

損害保険に関する記事へ

損害保険も生命保険も家計分析をもとに考えましょう

- 投稿日:

-

2014.07.23

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

「生命保険を見直して家計を節約しよう」という掛け声(?)をよく見かけます。 生命保険を見直すと、必ず保険料を大幅にカットできて大きく節約できる、というイメージは根強いですよね。 ところが、月々、数千円の生命保険料を最優先に節約しなければならないような家計ほど、逆に、しっかりと生命保険のお世話になる必要性が高いという考え方もできます。 保険の目的は、「万一の場合……」「いざというとき……」と表現されるような場合に備えて、家計上の経済的リスクについて一定の保険料を負担しながらカバーしておくというものです。 いざというときにいつでも使えるように準備してある預貯金のことを「緊急予備資金」と呼んだりしますが、この緊急予備資金が潤沢にあればあるほど、保険のお世話になる必要性は薄れます。 つまり、「貯蓄がなかなかできなくて……」という場合には、家計において生命保険の重要度が高いケースが考えられますから、保険料を見直す、つまり保障内容を削減して節約するというように単純にはいかないことも多いのです。

もちろん、今、契約している生命保険の保障内容が明らかに過大であったり、あちこちで契約している保障内容がいろいろと重複していたりする場合には、適正に見直しをすることも必要です。 ただし、「緊急予備資金」の考え方からも、不要と思えるような保障・特約であっても、家計の現状や将来像から考えて判断することが大切です。 生命保険を見直すといっても、それは保険料を節約することがすべてではなく、家計の状態やわが家のライフプランに合った保障内容にすることが目的ですから。

(もちろん、保険料をカットすることが最優先の課題であり、ご相談者のニーズであれば、当然、ご要望に応じたプランニングはさせていただきます)(笑)

生命保険や住宅ローンのように、長期間にわたって支払い続ける支出項目については、月々の金額を少し削減するだけで、総支払額において大きな節約になることは間違いありません。 つまり、生命保険の契約内容を家計に合った適切なものにしておくことは大切です。 ただし、月々数千円であっても保険料負担の削減を優先して考えなければならないような家計自体が厳しい現状であるともいえます。 保険料の節約ありきで生命保険を見直すだけではなく、家計全体を見直す過程で生命保険の保障内容を適正なものにする。 つまり、全体のバランスからも、もう一度考えてみる必要があります。

ライフプランラボでは、生命保険のご相談以外のさまざまなご相談であっても、生命保険や火災保険・自動車保険などの保険証券をお持ちいただきます。 住宅ローン相談やライフプラン相談の場合でも、家計の将来について考えることからスタートしますから、契約しているさまざまな保険についても適切な契約内容になっているのかどうか、一緒に確認していただくためです。 保険の目的や必要性について「わが家の家計レベル」で理解できると、計画的な貯蓄の大切さも再確認できますから。

生命保険は、リスクマップを基本に一つひとつ丁寧に

- 投稿日:

-

2014.07.18

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

20代後半で結婚、すぐに子どもを授かり、家を買うために住宅ローンの頭金と諸費用に物件価格の30%を目標にせっせと貯める。 住宅ローンの完済は60歳の定年退職前、終身雇用と年功序列、仕事も安定し年収も着実に増える。 適度なインフレにより不動産価格も上昇し、住宅ローンの返済自体にはこれといった不安もない。 退職金を受け取ると同時に支給開始される、満額の老齢基礎年金と老齢厚生年金が老後の生活設計の基礎となり、預貯金を温存しながら完全リタイア後の生活を楽しんでいる。

とういのは、過去のはなし。(汗)

非婚化・晩婚化。 住宅ローンは頭金不要、超長期の借入も可能。 雇用の流動化が当たり前になり、退職金制度も大きく変化。 不動産価格の上昇が見込まれるのはごくごく一部の超高額物件。 老齢年金にいたっては、負担増と受給減が規定の路線。 例えば、「住宅ローンを借りる」という当たり前のことが、長期的な家計運営上のリスクを大きくしているのが現状です。 では、住宅ローンを借りて、家を買ってはいけないのか? ということではありません。 住宅ローンに限らず、長期的な家計管理についてしっかりとした準備が必要な時代になった。 日々の家計管理の積み重ねが、将来訪れる、老後の生活設計を大きく左右するということです。

「働き方」はもちろん、「生き方・暮らし方」についても多様な選択肢が可能な時代となりました。 昔からの固定観念や周りからの影響によって、お金に振り回されることがないように、「自分らしい暮らし」についてしっかりと考えておきたいものです。 ライフスタイルが多様化しているということは、価値観も多様化しているということ。 お金がたくさんあっても、すべてが手に入るわけではありません。 たくさんある選択肢のなかから、「わが家の価値観」と「家計の裏づけ」をもとに、「自分自身が本当に希望する」豊かで安心な暮らしを実現したいものです。 普段から特に意識しなくても、ライフプランについては考えていることは当然ですが、より深く、広く、長く、ライフプランについて考えることが必要な時代です。

ライフプラン相談が専門のファイナンシャルプランナー

« 前のページへ | 次のページへ »