- 投稿日:

-

2014.12.01

- カテゴリー:

-

生命保険相談

- コメント・トラックバック:

- コメントは受け付けていません

契約している生命保険の見直しを考えるタイミングって、たくさんあると思います。 ただし、多いのは、「営業職員の人に、見直しを勧められたから」というものかもしれません。 ライフプランラボも、生命保険・損害保険の代理店業務をしているわけですが、ここ数年は少し「生命保険相談」についての変化が感じられます。

以前は、ご相談にお越しになるきっかとして、「生命保険を見直したい」というストレートなものが多かったのですが、最近はそうしたご相談がほとんどなくなっています。 生命保険の相談が気軽にできるチャンネルが増えたからでしょうか。 逆に、「生命保険の見直しを勧められているが、どうしたものか悩んでしまって」というご相談のきっかけが、増えてきているように感じます。

生命保険の見直しを考えるタイミングって……

・結婚したから

・子どもができるから

・住まいを購入するから

というのが代表例でしょうか。

ただ、最近は……

・家計が厳しいから

・なかなか貯蓄ができないから

という理由によるきっかけも増えているように感じます。

ライフプランラボでは、どのようなご相談であっても「家計分野」に関するものであれば、契約している生命保険・損害保険の保険証書と、住宅ローンの返済予定表については、念のためにご用意いただくようにしています。 生命保険や住宅ローンというのは、長い期間にわたって負担し続けるものですから、場合によっては大幅な家計改善につながることもあり得るからです。

「生命保険を見直す」というと、たくさんある保険会社の中から、たくさんある商品を比較して、というイメージがあるかもしれませんね。 もちろん、そうした作業も必要ですが、やはりここでも「家計のキャッシュフロー分析」で、長期的な家計の様子をつかんでからスタートするほうがより効果的で安心です。 わが家にとって必要な保障内容を考える際、将来の家計の様子を具体的に把握してから保険商品を探すほうが、より柔軟で適正な保険商品選びにつながります。

「最終的にA社とB社に絞ってはみたが、そこからなかなか決められない」という場合には、長期的な家計の裏づけからも考えてみればすっきりと決断できることもよくあります。 「保険が嫌いな人」も、「保険が好きな人」も、家計のリスクマップを使って、保険と貯蓄とのバランスについて具体的に考えてみることも大切ですよ。

生命保険にもライフプラン分析を

- 投稿日:

-

2014.11.30

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

1年を振り返るには、まだ少し早いのかもしれませんが、今年は、とにかく「相続」がよく話題になりました。(自分比) もちろん、来年(2015年1月)の相続税改正をふまえてということです。 特に、相続税の基礎控除については影響が大きいことが誰にでも予測できます。 さて、そこで「相続対策」の出番というわけですね。

先日も、「相続」をテーマにして90分ほどお話しをさせていただく機会がありました。 「相続対策って、お金持ちのためのものでしょ?」とは言っていられなくなる。 というようなイメージが膨らんだのも、今回の相続税改正の影響でしょう。 その場でも、話題のひとつとしてお話しをしたのが、「相続対策」は「相続税対策」のことだけを指すわけではありません、ということです。

今回の、相続税の改正で、「相続税の申告」が必要になる人は増えると思いますが、相続税の納税が必要かどうかは、もう少し踏み込んで考えないといけません。 相続税については個別具体的な話しになりますが、そもそも、「相続」というのは、資産家に限らず誰にでも起こりえることのはず。 生まれたからには、両親それぞれの相続を誰もが経験するはずです。

相続税のことを考えることも場合によっては大切なことですが、もっと幅広く、「相続」全般について考えておくことはもっと大切です。

相続税について気になるようであれば、一度、相続全般について考えてみるよい機会です。 相続税のこと以外にも、事前に準備しておくことで相続人の負担が少なくなることはたくさんありますから。

最も大切なことは、「相続についても、被相続人や相続人のライフプランを基本に考えること」です。

相続もライフプランから

- 投稿日:

-

2014.11.29

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

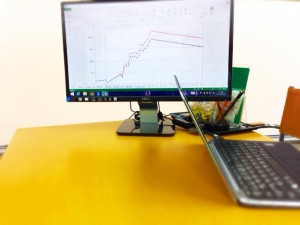

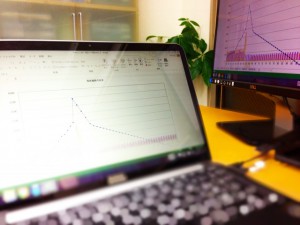

住宅ローン返済計画について、いろいろな可能性を探っているところです。

ずっと先の貯蓄残高には、それほど大きな影響がないように感じることがあっても……。

途中、予測される貯蓄残高の推移には「大きくて深い」意味があります。 住宅ローンに関するご相談であっても、ライフプラン相談と同じレベルの「家計のキャッシュフロー分析」は、やはり大きな示唆を与えてくれます。 新しく住まうことになった家、長く住んでいる家、どちらも生活している家族みんなの暮らしを大切にしたいもの。

住宅ローンに限らず、マネーや家計に関することについては、「希望する暮らしを実現するために、今、やるべきことを考える」ようにしたいものです。 「損得勘定」や「損得感情」だけで判断するわけにはいきません。

将来の家計を予測し、そこから逆算して今を考える。

「どんな暮らしを希望するのか」

大げさで難しいことではありません。 みんなが同じように考えていることですが、「少し深く、少し広く、少し長く」考えるところからお手伝いさせていただきます。

ライフプラン相談は、宝塚市のライフプランラボへ

- 投稿日:

-

2014.11.06

- カテゴリー:

-

その他

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボは初回面談のみ無料です。 つまり、「お試しの面談」、「相談のための相談」のようなイメージです。

とはいっても、通常の相談メニューと同レベルの内容で対応させていただきます。 初めてご相談にお越しになる場合のきっかけはいろいろとありますが、どのようなご相談内容であっても「ライフプラン」を中心に考えていくことが問題点や不安を解決するための近道であることが多いです。 また、家計管理の考え方についても、ライフプランラボで使っている「家計のキャッシュフロー表」の考え方を取り入れると、長期的な家計管理の目安や、適度な貯蓄と支出のバランスなどについての考え方を理解できます。

初回面談でも、その場で「家計のキャッシュフロー分析」についてはある程度のレベルまで作ってしまうことができます。 もちろん、より精度の高い分析や、ライフプランに合った問題解決のためのプランニングについては、有料相談のコースを選んでいただいて少し時間をかける必要はありますが。

家計のキャッシュフロー分析の利点は、将来の家計の様子がはっきりすることにつきます。 ご相談のきっかけとなった問題が、実はそれほど大きな問題でないことや、その他にもっと大きな問題点が明らかになることもあります。 顕在化している課題や問題点、潜在的な課題についても把握することができるのがキャッシュフロー分析の特徴です。

漠然と、「なかなかお金が貯まらなくて」という場合でも、現状を把握するところから始めて、将来希望する夢や目標について具体的に考えてみることは、家計管理に対する苦手意識を改善するきっかけにもなります。

ライフプランラボの初回面談をご利用くださいね

- 投稿日:

-

2014.11.02

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

シリーズ第三弾です。

「住宅ローンが返せなくなったら、何が起こるんだろう」と不安に感じるのは、何が起こるのか知らないから。 事前にしっかりとした知識があれば、あわてず時間をかけて対策を考えることができます。 今回、私は「あとがき」つまり、感想文だけしか担当しておりませんが、そこから一部抜粋。

=====================================

借金が原因で自死という最悪の事態はもちろん、家族が離散するというようなケースを封じこめるために奔走している山本氏の言葉には重みがあります。「どんな状態からでも必ず再生はできるし、最後には家族みんなで笑える日々を取り戻そう」とは言うものの、そのためにやるべきことはたくさんあります。まずは本書の内容を参考にして、「そもそも、住宅ローンを返済できなくなると、どうなるのか?」について知っておくことは必要ではないでしょうか。

私の専門でもある、ライフプランニングも同じです。「いつ、どんなお金が、どのように必要になり、そのときわが家の家計は?」ということを把握することで、将来のお金についての不安は和らぎます。高度に情報化された社会ですから、余計な情報に振り回されることなく、本当に必要な情報だけを上手に選び、心豊かに暮らしたいものですね。

=====================================

Amazonから購入できます。(画像クリックでAmazonへ)

住宅ローンに悩むために明日があるのではない。

家族の笑顔を見るために明日があるんだ。

住宅ローン問題は必ず解決できる!

FP面menが語る、現場声が贈る第三弾!

【住宅ローン破綻の前に読む本】

内容

まえがき

住宅ローンが返せなくなる原因と傾向

破綻の入り口・期限の利益の喪失

破綻から不動産処分の流れ

任意売却とサービサー

サービサーによる不良債権処理の流れ

任意売却による不動産処理の流れ

競売の流れ

差押

無策による影響

対処方法

あとがき

住宅ローンを借りる前に、読んでもらいたい本

宝塚市で活動するファイナンシャルプランナー

- 投稿日:

-

2014.10.17

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

固定金利か、変動金利か……

それぞれのメリットやデメリットについて整理して考えることも大切ですが、将来の家計の状態に合った返済方法を選ぶことが大切です。 もちろん、そのためには「家計のキャッシュフロー分析」をしてみると、より安心です。 家計のキャッシュフロー分析というと、少し面倒な感じをもってしまいますが、実は非常にシンプルな考え方です。 家計管理の考え方にも役立つはずです。

「変動金利のほうが金利が低くて返済額も少ないので魅力的だけど、金利上昇を考えると不安だ」という人は多いです。 現実には、「近い将来、金利が上昇し続ける」というのはあまり考えることもなさそうです。 しかしながら、住宅ローンの返済額について具体的に家計の将来像に盛り込んで試算してみることは、住宅ローンの借り方はもちろん、他にもいろいろな示唆を与えてくれます。

わが家の家計上の課題とか問題点がはっきりすると、住宅ローンの選び方や考え方も変わってきます。 「いつ頃、どんなお金が、どのように必要になり」そして、そのときわが家の家計は?と具体的に試算していくと、安全だと考えられる住宅ローンの借り方や返済方法がはっきりとしてきます。

住宅ローンの返済は長期間にわたります。 つまり、住宅ローンに関するご相談であっても、やはり「ライフプラン相談」の内容で、長期的な家計分析でしっかりと先を見通すことができればより安心です。 逆の表現をすると、住宅ローンで迷ってしまう理由は、長期的な家計の裏づけがはっきりしていないからではないでしょうか。

住宅ローンにも家計分析を

- 投稿日:

-

2014.10.06

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

平均的な会社員よりも収入面ではずいぶんと恵まれているはず。 周りの同僚や上司もそれなにに贅沢な暮らしをしているように感じるのに、なぜか、わが家では豊かさを実感できないどころか貯蓄も増えず、将来のことを考えると不安だ。

「お金はどこに消えたの?」

まずは、家計の現状を把握するところから始める必要があります。 収入が多い家計の場合、意識しないまま大きな金額を恒常的に支出してしまっているはずです。 つまり、水道光熱費や通信費というように、よくある節約対象の支出項目を見直すくらいのレベルでは追いつかないような支出が重なっていることが考えられます。

「必要だから仕方ない」

あると使ってしまうということはよくあります。 しかし、収入が多い人ほど、将来にわたって現在のライフスタイルを維持するためには、やはり、それなりの準備も必要です。 将来、実現したい暮らしについて考え、ライフイベント一つひとつの予算を考えてみる。 「今、やりたいこと」「少し先にやりたいこと」「ずっと先にやりたいこと」というような漠然としたイメージだけでなく、もっと具体的に予算まで考えてみたときに、優先順位がはっきりとしてきます。

「今、こうしていれば、夢は実現する」

本当に手に入れたい暮らし、やはり大切なことです。

ライフプラン実現のために

- 投稿日:

-

2014.09.26

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

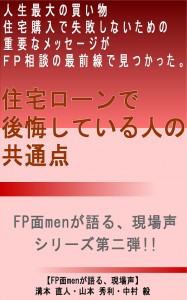

FPさんを対象にした有料メールマガジン「FP面menが語る、現場声」を毎週発行するようになって、3年ほどになります。 よくぞ、ここまで続いたものです。 といよりも、購読いただいている読者の皆さんに感謝です。 また、メールマガジンの配信だけでは飽き足らず、何かと新しいものに飛びつく編集長の発案で、Ustream、Youtubeの動画配信と続き、最近では電子書籍の発行と、私としてはついて行くのに必死で半泣きです。T_T

さて、今回も編集長のいきなりの宣言で、電子書籍をシリーズ化するから!となりまして、第二弾の登場です。 中村さん(鬼編集長)が司会役となって、住宅ローンでありがちなご相談について私が答えるという形式を交えながら、「住宅ローンで後悔している人の共通点」というテーマでまとめています。 山本さんは今回、あとがきを担当。(第三弾はメインなので、半泣きになるはず)

Amazonから購入できます。(画像クリックでAmazonへ)

FP面menが語る、現場声 シリーズ第二弾!

「住宅ローンで後悔している人の共通点」

人生最大の買い物、住宅購入で失敗しないための重要なメッセージが、FP相談の最前線で見つかった。

【目次】

1:高度成長期の時代と今の世の中とでは、ひと言で言って「時代が違う」

・時代が違うとは?

2:神話的な返済負担率を考え、固定金利か?変動金利か?の答えを求めると

・固定金利か?変動金利か?

・固定金利?or変動金利?

3:繰り上げ返済・一括返済を考える

・退職間際の相談

・繰り上げ返済をするつもりだったのに。

4:まとめ

5:あとがき

目次だけを見ると、よくある住宅ローン指南書のようですが、いわゆる「住宅ローンはこう借りなさい」的な内容ではありません。 あくまでも住宅ローン相談をきっかけにして、どのようなご相談があり、そうしたご相談をとおして私自身がどのように考えているのか、できるだけ具体的にまとめたつもりです。 もちろん、住宅ローンを借りる前に読んでもらいたいのですが、借りたあとの人も、後悔する前にもう一度住宅ローンの返済計画をしっかりと考えてみるきっかけとして読んでもらいたい内容です。

もちろん、FPさんもね。(笑) FPさんで、まだ読んでいない人はこちらのシリーズ第一弾もどうぞ。

(画像クリックでAmazonへ)

ライフプラン相談なら、兵庫県宝塚市のライフプランラボへ

- 投稿日:

-

2014.09.22

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

ものすっごい時間、かかりましたが。(笑)

いわゆる、住宅ローン指南本ではありません。

もっと大切なことだと感じることを盛り込んだ内容です。

住宅購入をきっかけにした、ライフプラン相談が増えています。

- 投稿日:

-

2014.09.16

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

将来、家族で希望するライフスタイルを実現するためには、予算を考えることも大切です。 もちろん、お金だけがすべてではありませんが、経済的裏づけがあればそれだけ選択肢が広がることも現実です。 今の暮らし、少し先の暮らし、ずっと先の暮らしと、先になるほど優先順位が低く感じられてしまうものですが、果たして本当にそうでしょうか。 いまさら書くまでもありませんが、高齢化にともない、リタイア後のライフスタイルは自身の人生に大きな影響を与えることになるでしょう。 忙しくて、なかなか自分の時間がないといった現役時代に比べて、貴重な時間を手にしたとき、果たしてあなたはどのように充実した暮らしを送りたいですか。

「老後の年金なんて当てにならない」というイメージを抱く人は多いようですが、よく考えてみると年金が破綻した場合の老後の暮らしほど衝撃的なものはありません。 もし、年金破綻が現実であれば、たった今から相当厳しい自助努力が必要になりますね。 もちろん、公的年金財政が厳しいことから、将来的には「さらなる給付減、負担増」については想定しておく必要もあると考えていたほうがよさそうですが。 いずれにしても、長い老後の生活について、希望するライフスタイルを手に入れるためには、それなりの準備が必要なことは言うまでもありません。

リタイア後の生活設計を家計面から考えた場合、気になるキーワードとして、「晩婚化、晩産化」や、退職金制度の変化、継続雇用、退職後まで続く住宅ローン返済などはすぐに頭に浮かびます。 いずれもここ数年になって話題になることばかりではないでしょうか。 これらの話題は、まぎれもなく老後の生活設計に直結するものばかりです。 「とにかく一生懸命節約に励んで、老後のための貯蓄を最大限優先しなければ」なんて言うつもりは毛頭ありません。 ただ、今の暮らしの充実も大切なことですが、将来、希望する暮らしについて具体的に考え、必ず実現させるんだという目標を持つことも大切なことです。 長期的な家計の裏づけを持ち、持続できる「豊かで安心な暮らし」を手に入れたいものですね。

豊かで安心な暮らしのお手伝いは、ライフプランラボへ

« 前のページへ | 次のページへ »