- 投稿日:

-

2014.01.13

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「そろそろ家を買う準備を……」、家を探し始めると同時に、毎月頑張って貯蓄をしてきましたが、このままのペースだとまだまだ時間がかかりそう。 諸費用や頭金の分を含めて、できるだけたくさんの現金を準備できたほうがいいのはわかりますが、そうしている間にも毎月の家賃負担は続きます。 それに、現金の準備に時間がかかっている間に、子どもも大きくなるし、定年までの期間も短くなってしまう。 となると、毎月の返済額が増えることにもなってしまう。 さて、諸費用と頭金を含めて2割とか3割の現金を準備できるまで、ガマンしながら待つべきでしょうか。

住宅ローンの安全性にもつながる話題ですが、頭金がしっかりと貯まるまで待ってから購入することが「安全」だとは限りません。 「頭金が多い=住宅ローンの借入金額が少なくなる」のは当然ですが、借入金額が多いとか少ないとかは、家計を基準に考えるものです。 当面の返済額だけではなく、返済期間はもちろん、子どもの教育方針や将来の家計の様子までを具体的に考えてから判断したほうが安心です。

誤解を恐れずに書くなら、住宅を購入するなら早いほうがいいです。

理由は……

一般的に、「子どもがまだいない、いてもまだ小さい」期間のほうが、家計に余裕があるから。

一般的に、退職までの返済期間が長いから。

特別なことではなく、考えてみれば当たり前のことでした。(笑)

住宅ローンは、「まとまったお金を借りる」という話しですから、借りる金額は少ないほうがいい、返済期間は短いほうがいい、に決まっています。 ただ、「まとまった」金額になりますから、長期的な家計とのバランスに配慮することが求められます。 もちろん、人それぞれ「住まい」に求める価値観は違いますから、生涯の家計に占める住居関連費も違って当然。 住宅購入をきっかけに、わが家のライフスタイルについていろいろと考えてみることのほうが大切です。

ちょっと厳しいことが予想されるし、家よりも普段の暮らしを優先したいから、物件はもう少し安いものを探そう。 わが家ではとにかく家にこだわりたい、子どもの教育も大切だが通う学校よりも家族と過ごす時間を優先したい。

いろいろあっていい。

だからこそ、住宅購入時はライフプランニングのチャンスなんです。

ライフプラン相談で、ライフスタイルの確立を

- 投稿日:

-

2013.12.10

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ズバリ、ライフプランをしっかりと考えてみること。

現役時代の大きな家計上の課題というと、「住宅ローン」「教育費」「生命保険」などが挙げられると思います。 リタイア後というと現役時代に比べるて漠然としていますが、やはり住まい方・暮らし方の全てについての課題はたくさんあります。 「ずっと先のことだから……」ということもありますが、目先の課題を解決するほうを優先するのも仕方のないことかもしれません。

今も老後も、豊かで安心な暮らしを希望するのは当然ですが、長期的な家計の様子を具体的に考えてみることは大切なことです。 将来の家計の様子から逆算して、今の暮らしについて考えることができるからです。

家計上の課題で、「○○しようと思っているのに、なかなかできなくて……」という人は、将来像が具体的でないことが原因かもしれません。

それぞれの家計において、「居心地のいいところ」ってあると思います。 節約するにも、お金を貯めるにも、お金を使うにも、「居心地のよさ」って必要ですよね。 長期的な家計の様子を知ることが、今の家計管理についての「居心地のよさ」にもつながります。

「今、こうしておけば、わが家の暮らしはだいたい大丈夫」

こうした「ものさし」を持っておくと、肩の力を抜いた家計管理ができるようになりますよ。

家計に少しのゆとりが生まれると、人生の選択肢が増えます。 特に、老後のライフスタイルについては、これからますます多様化していくことが予想されます。 お金に振り回される必要はありませんが、選択肢は多いほうが有難いですよね。

家計に少しのゆとりを生むために、できれば多くの選択肢から希望するものを手に入れるために、ライフプランを考えることが必要です。 人生は常に選択の連続ですが、大きな失敗をせず、重要な判断をする場面では、長期的な家計の裏づけが必要ですから。

すべてのご相談は、ライフプランが基礎になっています

- 投稿日:

-

2013.12.09

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「終活」という言葉が、流行語大賞のトップテンのひとつに選ばれたのは、昨年2012年のことでした。 つまり比較的新しい言葉ですが、最近ではニュースなどで終活の話題をよく見かけるようになりましたね。 よく見かけるとはいっても、その内容は主に、「散骨葬などが注目されてきている」「イベントでの入棺体験」「エンディングノート」などが多いのではないでしょうか。

もちろん、そうした話題も終活のひとつですが、「人生の終焉期」とばかり考えていると、「終活」のスタートをきるタイミングは、ますます遅くなってしまいます。 現実に、ライフプランラボへご相談にお越しになる人で、70歳前後の人の場合でも、「終活」や「エンディングノート」の話題になると、「まだまだ私なんて早いです」とおっしゃる方も多いのが現実です。

私はいつも、「終活はライフプランの締めくくりですよ」とお話しをしています。 それは、「終活」がひとつの独立したテーマではなく、ライフプランの延長線上にある共通したテーマだと考えているからです。

例えば、老後の暮らしの土台となる「住まい」です。 住宅ローンも終わり、長く快適に住むためには、修繕やリフォームが必要な場合も多いですね。 また便利な都市圏のマンションに住み替えるケースもよく見かけるようになりました。 その際に、将来の看護や介護を考えることも多くなっています。 看護や介護を考えるときには、誰が介護の中心的役割を担うのかということも検討材料になってきます。

もちろん、現実には看護・介護の多くは家族の誰かに負担が偏る傾向はありますし、本人たちの意向だけで決められるものばかりでもありません。 しかし、将来を考えたときに、どんな暮らしを希望するのかというとき、看護や介護まで共通したテーマとして考える時代になっていることは間違いありません。

超高齢化が当たり前の時代になり、高齢者を対象としたサービスもまだまだ増えていくでしょう。 選択肢がたくさんあり、希望する老後のライフスタイルが増えても、家計の裏付けを伴わないようでは現実的なものとはいえません。 たくさんある選択肢だからこそ、本当に希望する老後のライフスタイルを実現させたいですよね。 そのための準備は早いほうが、できることがたくさんあります。

終活にも、老後の生活設計にも、ライフプランを

- 投稿日:

-

2013.11.30

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

今さら説明するまでもないほどの超低金利が続き、住宅を購入する際に住宅ローンを利用する人にとっては有難い環境です。 もちろん、固定金利タイプも変動金利タイプも全ての金利が低いわけですが、月々の返済額を試算してみるとやはり変動金利の優位性が際立ちます。

金額だけを考えると変動金利だけど、もし将来、金利が上がったときが心配だし……

という不安は当然ありますし、何年後に何パーセント金利が上昇したら……、という試算だっていくらでも可能です。 ただし、実際の金利がどうなるかという前提条件自体がはっきりしませんから、なかなか判断できないのもわかります。

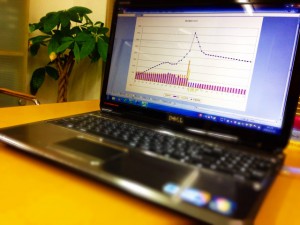

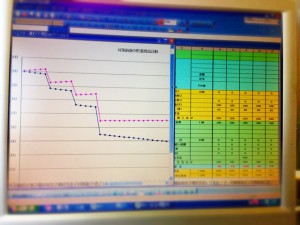

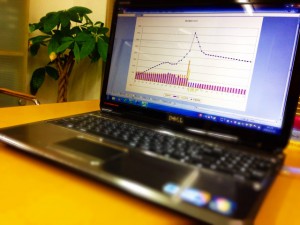

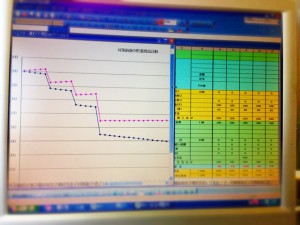

私が住宅ローンの簡単な試算で主に使っているのは、住宅ローン専用のソフトではなく表計算ソフトで作った簡易版です。 (専門のソフトは、より詳しい家計分析や具体的な返済計画を立てるときに使っています) 表計算ソフトでは極めて単純な作りにしていますが、ひとつだけ特徴があります。 毎年の返済額や元金と利息の割合はもちろんですが、借入残高の推移も同じように表示してあることです。

住宅ローンは「借金」、つまりお金を借りるわけですから、金利は低いほうがいいことは誰でもわかります。 最後まで返済し終わった場合の返済総額を比べることも必要ですが、借入残高、つまり「残債」の推移に注目することも大切です。

もちろん、将来の家計を分析したうえで、住宅ローンの返済計画を具体的に盛り込んでいくことが最も安心なことはいうまでもありませんが、今回は少しおいておくとして……。

住宅ローンに関するご相談も多いのですが、特に、変動金利が不安だという場合に、試算してみた返済表の残債の推移に注目してみると、返済計画が具体的になって安心なものになるケースもあります。(もちろん借入金額や家計の収支によって違いはあります)

いろいろと違った視点で考えてみることは、やはり大切なことですね。

住宅ローンは、具体的な返済プランを考えることが必要です

- 投稿日:

-

2013.11.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅購入前に、購入する物件の価格がわが家にとって適正なものかどうか……、つまり、住宅ローンが安全に返済できる金額なのかどうか不安だ……、というきっかけでご相談にお越しいただくケースもよくあります。 よくあるといっても、契約直前になって「やっぱり少し不安だが、背中を押してほしい」「家計のプロの立場で、本当に危険なら教えてほしい」というように、ご相談者の「本音」としてはふたつありますよね。

「なにをどう考えても、明らかに安全だ」という場合には、ご相談にお越しになる人も少ないでしょうから、実際には、「やや厳しいかな」というご相談のほうが多いかもしれませんね。 ただし、「今回の購入は、残念ですが見送りましょう」という結論に至ることは滅多にありません。 安全に返済し終えるまでに、どのような工夫が必要なのかを考えることから始めないといけませんから。

住宅ローンを借りることが不安な気持ちを払拭するためには、「家計の将来像」を具体的に描いてみることが大切です。 長期的な家計分析をもとに、住宅ローンの返済についても完済までどのように付き合っていくのかを試算してみます。

住宅ローンの「損得」や、一般的な「テクニック」のような情報はいくらでも手に入れることができますが、「わが家の家計」はもちろん、「わが家の暮らし」を元にした情報というのはどこにも存在しません。

いつ頃、どんなお金が、どのように必要になり、そのときわが家のお金は……

将来の家計の様子が具体的になるだけで、それまでの「不安」な気持ちが軽くなります。 そして、わが家の将来家計についての「強み」や「弱み」がはっきりすると、より具体的な対策を考えることができるようになります。 もちろん、住宅ローンの返済計画だけではなく、希望する家族の暮らしについて「長く」「広く」考えることになりますから、住宅購入は長期的な家族のライフプランをしっかり考えるには最適のタイミングです。

住宅ローンにもライフプランを

- 投稿日:

-

2013.11.14

- カテゴリー:

-

ファイナンシャルコーチング

- コメント・トラックバック:

- コメントは受け付けていません

やりたいことがたくさんあって、なかなか絞り込めない、というのはある意味幸せなことかもしれません。 年齢を重ねると、それまでの経験が逆にジャマをして、自然と「あきらめてしまっていること」が増えたりしませんか? 「本当にやりたかったことがあったはずだ」を探すことも、徹底的にお手伝いさせていただきますよ。(笑)

ライフプランをとことん考えていくと、どうしても優先順位をつけられないライフイベントも出てきます。 そんな場合にも、自分自身の「たな卸し」をしてみると、はっきりとしてくることがあります。 ライフプランは人生そのものです、お金のことばかり考えていても解決しないことだってたくさんあります。

「お金はとても大切だが、お金が全てではない」

ライフプラン相談は、とても奥が深いものです。 豊かで安心な暮らしへのアプローチの方法は、その人の価値観によっていくらでもあります。

ライフプラン相談は、経験豊富なライフプランラボへ

- 投稿日:

-

2013.11.13

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

終活はライフプランの締めくくりです。 ライフプランニングに夫婦や家族のコミュニケーションが欠かせないのと同じように、終活にも夫婦、家族とのコミュニケーションが大切です。 特に、老親と子ども、子どもの家族を交えた終活の準備が、これからの時代には必要になってくるでしょう。 終活の話題としては、今のところ葬祭などに関する情報が多いように感じますが、一方で老後の介護や看護に関するニュースも気になるところです。

老後の医療や住まいについても、選択肢は一気に広がりつつありますが、「私にはまだ早い」と感じている方も多いはずです(それもムリはありませんが)。 老親の暮らしを心配する子どもにとっても、終活に関する話題を積極的に切り出すのは難しいことなのかもしれません。

突然、年老いた両親の看護や介護という場面に遭遇したとき、何の準備もないままでは子どもとしても不安で一杯になります。 いつ、どんな状態でやってくるのかわからないことだから準備することは難しいということではなく、「わからないことだからこそ、早いうちから少しずつ時間をかけて考えていこうね」というきっかけが生まれればいいですね。

終活もライフプランの重要なテーマです

- 投稿日:

-

2013.11.12

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

家計全般に関わるマネープランを考えるときはもちろん、そもそも希望する「生き方」「暮らし方」を考えるときにも、ライフプラン分析は欠かせないものです。 「生き方」「暮らし方」という表現が大袈裟なら、ライフスタイルでしょうか。 自分らしいライフスタイルの実現には、個々の価値観を大切にすることが必要ですが、夫婦や家族の場合にもお互いの価値観を共有する必要があります。 お互いの価値観を大切にするためには、その前にお互いの価値観を知り、理解する必要がありますが、意外に難しいことかもしれません。

夫婦や家族の生涯生活設計、つまりライフプランを考えるときに、長期的な家計の裏付けを試算しながら進めていくわけですが、考えられる全てのものが手に入ることはありません。 お金がたくさんあっても、買えるもの、手に入れられるものは限られています。 また、「ムダ」を「悪」だと決めつける必要もありませんし、少しの「ムダ」が精神的な「ゆとり」につながることもあります。 世の中、難しいです。(笑)

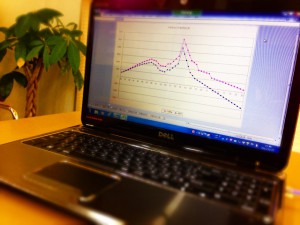

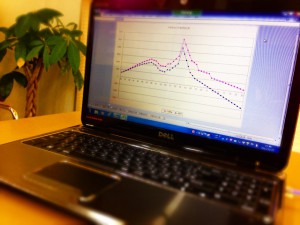

写真は、豊かで安心な暮らしを維持するために、希望するライフイベントの優先順位を探って試算している様子です。

不安のあまり、節約しすぎてしまったり、本当に手に入れたいものを気づかないうちにあきらめていたりすることも多いのですが、ライフプランをしっかりと考える目的は、「本当に欲しいものを、確実に手に入れること」です。 日々の生活のなかで、夫婦のコミュニケーションもバッチリだと感じるご相談者の場合、ライフプラン分析のなかで生じる問題点の解決もスムーズに進む傾向があります。

日頃のコミュニケーションを通じて、お互いの考え方や価値観について自然と理解できているって素晴らしいなと感じます。 それは、結婚生活が長いからという理由だけではないように思います。 もちろん、お金についてもあっけらかんと話せるような状態が望ましいでしょう。 家計管理の方法はいくらでもありますが、夫婦のコミュニケーションが大切だという場面は意外に多いのかもしれませんね。

もちろん、ライフプランニングは夫婦だけでなく、シングルにも必要です

- 投稿日:

-

2013.11.11

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計では、家計の年間収支、特に収入面の変動幅が少なくなるという特徴があります。 つまり、預貯金を中心とした資産と支出をコントロールすることが現役時代よりもシンプルになるということですね。 ただし、老後の医療や介護、住まいといった部分では不安要素もあります。 個人の価値観やライフスタイルに影響を受けやすいという意味では、やはりライフプランを立てることが大切になってきます。

老後といっても、まだまだ健康で活動的な人が多いですから、その気になれば資産運用をスタートすることも可能です。 資産運用を考える場合に、最初に考えるべき最大のテーマは「リスク許容度」です。 希望する老後のライフイベントやライフスタイルを守るために、どの程度のリスクまで許容できるのか、具体的に判定しておくことが必要です。 そのためにも、自身の暮らし方について、いろいろな選択肢を元にしてもう一度考えてみたいですね。

資産運用にも、目標とするリターンを設定することが大切です。 許容できるリスクの範囲内で、どれくらいのリターンを目指すのか、そして、その結果が自身が希望するライフスタイルを実現できることはもちろん、ストレスにならないように配慮することが大切です。

大切なのは資産運用をすることではなく、ライフプランの実現です。

資産運用といっても、保守的なものから、積極的なものまでたくさんの方法があります。 まずは自分自身の運用方針をしっかりと定めるところから始めるべきですが、その場合に大切なことがライフプランをしっかりと立てることです。

老後の暮らしは多様化していて、これからもますます選択肢は増えていきます。何が「ごく当たり前の老後」や「普通の暮らし」なのか、わからなくなる時代になるのかもしれません。 精神的な安定や、ゆとりある家計の裏付けは大切です。 希望する日々の暮らし方から、逆算する家計管理の考え方は、現役時代もリタイア後も同じく大切なことです。

老後の資産運用やリタイアメントプランニングも、ライフプラン分析から始めます

- 投稿日:

-

2013.10.24

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

「住まいの購入を決めたのですが、住宅ローンの金額について安全なものかどうか不安です」「子どもの中学受験を考えていますが、大学卒業までの教育費の負担にムリがないか不安です」「夫婦共働きですが、なかなか貯蓄ができなくて困っています」「給与体系や退職金制度が大きく変わって、老後の生活が不安です」

ファイナンシャルプランナーのところへご相談にお越しいただくきっかけは幅広いです。 住宅ローン相談や教育費相談、他にもたくさんありますが、実はほとんどが「ライフプラン相談」なのです。 「一般的な」「平均的な」という情報はいくらでもありますが、「わが家の場合に適した」という情報はどこを探しても見つかりません。 ライフイベントの計画を立て、家計のキャッシュフロー表で長期的な家計の様子を予測し、さまざまな問題点についての解決策を考えていくという、多面的アプローチが必要だからです。

わが家が希望する「生き方・暮らし方」によって、わが家の将来の家計は大きな影響を受けます。 「一般的な」「平均的な」情報を参考にすることは構いませんが、当てにすることすることはできません。 お金だけの問題ではなく、ライフスタイル全般、価値観は人によって違って当然だからです。

わが家が本当に望んでいる「生き方・暮らし方」を考えること。 希望するライフプランを実現するための近道は、あくまでもわが家の家計にあること。 ファイナンシャルプランはあくまでも「手段」、「目的」はライフプランですから。

ライフプランラボのライフプラン相談

« 前のページへ | 次のページへ »