- 投稿日:

-

2014.10.06

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

平均的な会社員よりも収入面ではずいぶんと恵まれているはず。 周りの同僚や上司もそれなにに贅沢な暮らしをしているように感じるのに、なぜか、わが家では豊かさを実感できないどころか貯蓄も増えず、将来のことを考えると不安だ。

「お金はどこに消えたの?」

まずは、家計の現状を把握するところから始める必要があります。 収入が多い家計の場合、意識しないまま大きな金額を恒常的に支出してしまっているはずです。 つまり、水道光熱費や通信費というように、よくある節約対象の支出項目を見直すくらいのレベルでは追いつかないような支出が重なっていることが考えられます。

「必要だから仕方ない」

あると使ってしまうということはよくあります。 しかし、収入が多い人ほど、将来にわたって現在のライフスタイルを維持するためには、やはり、それなりの準備も必要です。 将来、実現したい暮らしについて考え、ライフイベント一つひとつの予算を考えてみる。 「今、やりたいこと」「少し先にやりたいこと」「ずっと先にやりたいこと」というような漠然としたイメージだけでなく、もっと具体的に予算まで考えてみたときに、優先順位がはっきりとしてきます。

「今、こうしていれば、夢は実現する」

本当に手に入れたい暮らし、やはり大切なことです。

ライフプラン実現のために

- 投稿日:

-

2014.09.26

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

FPさんを対象にした有料メールマガジン「FP面menが語る、現場声」を毎週発行するようになって、3年ほどになります。 よくぞ、ここまで続いたものです。 といよりも、購読いただいている読者の皆さんに感謝です。 また、メールマガジンの配信だけでは飽き足らず、何かと新しいものに飛びつく編集長の発案で、Ustream、Youtubeの動画配信と続き、最近では電子書籍の発行と、私としてはついて行くのに必死で半泣きです。T_T

さて、今回も編集長のいきなりの宣言で、電子書籍をシリーズ化するから!となりまして、第二弾の登場です。 中村さん(鬼編集長)が司会役となって、住宅ローンでありがちなご相談について私が答えるという形式を交えながら、「住宅ローンで後悔している人の共通点」というテーマでまとめています。 山本さんは今回、あとがきを担当。(第三弾はメインなので、半泣きになるはず)

Amazonから購入できます。(画像クリックでAmazonへ)

FP面menが語る、現場声 シリーズ第二弾!

「住宅ローンで後悔している人の共通点」

人生最大の買い物、住宅購入で失敗しないための重要なメッセージが、FP相談の最前線で見つかった。

【目次】

1:高度成長期の時代と今の世の中とでは、ひと言で言って「時代が違う」

・時代が違うとは?

2:神話的な返済負担率を考え、固定金利か?変動金利か?の答えを求めると

・固定金利か?変動金利か?

・固定金利?or変動金利?

3:繰り上げ返済・一括返済を考える

・退職間際の相談

・繰り上げ返済をするつもりだったのに。

4:まとめ

5:あとがき

目次だけを見ると、よくある住宅ローン指南書のようですが、いわゆる「住宅ローンはこう借りなさい」的な内容ではありません。 あくまでも住宅ローン相談をきっかけにして、どのようなご相談があり、そうしたご相談をとおして私自身がどのように考えているのか、できるだけ具体的にまとめたつもりです。 もちろん、住宅ローンを借りる前に読んでもらいたいのですが、借りたあとの人も、後悔する前にもう一度住宅ローンの返済計画をしっかりと考えてみるきっかけとして読んでもらいたい内容です。

もちろん、FPさんもね。(笑) FPさんで、まだ読んでいない人はこちらのシリーズ第一弾もどうぞ。

(画像クリックでAmazonへ)

ライフプラン相談なら、兵庫県宝塚市のライフプランラボへ

- 投稿日:

-

2014.09.22

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

ものすっごい時間、かかりましたが。(笑)

いわゆる、住宅ローン指南本ではありません。

もっと大切なことだと感じることを盛り込んだ内容です。

住宅購入をきっかけにした、ライフプラン相談が増えています。

- 投稿日:

-

2014.09.16

- カテゴリー:

-

ライフスタイル

- コメント・トラックバック:

- コメントは受け付けていません

将来、家族で希望するライフスタイルを実現するためには、予算を考えることも大切です。 もちろん、お金だけがすべてではありませんが、経済的裏づけがあればそれだけ選択肢が広がることも現実です。 今の暮らし、少し先の暮らし、ずっと先の暮らしと、先になるほど優先順位が低く感じられてしまうものですが、果たして本当にそうでしょうか。 いまさら書くまでもありませんが、高齢化にともない、リタイア後のライフスタイルは自身の人生に大きな影響を与えることになるでしょう。 忙しくて、なかなか自分の時間がないといった現役時代に比べて、貴重な時間を手にしたとき、果たしてあなたはどのように充実した暮らしを送りたいですか。

「老後の年金なんて当てにならない」というイメージを抱く人は多いようですが、よく考えてみると年金が破綻した場合の老後の暮らしほど衝撃的なものはありません。 もし、年金破綻が現実であれば、たった今から相当厳しい自助努力が必要になりますね。 もちろん、公的年金財政が厳しいことから、将来的には「さらなる給付減、負担増」については想定しておく必要もあると考えていたほうがよさそうですが。 いずれにしても、長い老後の生活について、希望するライフスタイルを手に入れるためには、それなりの準備が必要なことは言うまでもありません。

リタイア後の生活設計を家計面から考えた場合、気になるキーワードとして、「晩婚化、晩産化」や、退職金制度の変化、継続雇用、退職後まで続く住宅ローン返済などはすぐに頭に浮かびます。 いずれもここ数年になって話題になることばかりではないでしょうか。 これらの話題は、まぎれもなく老後の生活設計に直結するものばかりです。 「とにかく一生懸命節約に励んで、老後のための貯蓄を最大限優先しなければ」なんて言うつもりは毛頭ありません。 ただ、今の暮らしの充実も大切なことですが、将来、希望する暮らしについて具体的に考え、必ず実現させるんだという目標を持つことも大切なことです。 長期的な家計の裏づけを持ち、持続できる「豊かで安心な暮らし」を手に入れたいものですね。

豊かで安心な暮らしのお手伝いは、ライフプランラボへ

- 投稿日:

-

2014.09.12

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

毎度のことですが、「家計」という言葉を使うと、「家計簿」や「節約」という「やや後ろ向き」のイメージがつきまといます。 ついてしまったイメージについては仕方ありませんが、「家計」というのは家庭における経済状態全てを指すものだと思います。 これもよく書いたり、話したりすることですが、ファイナンシャルプランナーは「節約指南?」をしてくれる人というわけでもありません。 もちろん、家計簿分析等のアドバイスが得意な人もいるとは思いますが。

ライフプランラボは、将来のライフイベントを元にした「家計のキャッシュフロー分析」、つまり、年間ごとの現金収支を予測して長期的な家計の状態を把握するところから、さまざまな問題点や課題を把握して問題解決のためのプランを構築するという作業を得意としています。 もちろん、多くのご相談の経験から家計簿レベルの情報も蓄積されてきましたから、それなりに「節約アドバイス的?」なことも可能ですが、家計簿レベルの情報には地域間格差もあり、全国均一とはならないことのほうが一般的です。 つまり、節約や家計管理に関するアドバイスというよりも、「こんな工夫をしている人がいましたよ」とか、「そういう悩みを抱えている人も多いですよ」とかの情報は豊富です。

本題に入ります。(笑)

長期的な家計について予測することができると、どんなメリットがあるのか?

それは、普段の家計管理(節約レベルの話しではなく、普段の生活レベル)のなかで、「こうしていれば、だいたいわが家の家計は将来にわたって大丈夫だ」という家計管理の「目安」がはっきりすることです。

「長期的な家計管理の目安」を把握するためには、「家計のキャッシュフロー分析」が欠かせません。 キャッシュフロー分析という言葉は難しいのですが、「家計のキャッシュフロー分析」の考え方を理解して、わが家の家計に置き換えてしまえば決して難しいことでもありません。

1年間にわが家に入ってきた現金の総額-1年間にわが家から出て行った現金の総額=1年間の貯蓄残高の増減額

これだけを決算として毎年チェックすれば、「わが家の目安」と比べて現状を確認することも簡単になります。 是非、チャンスがあれば「家計のキャッシュフロー分析」をしてみてくださいね。

ライフプラン相談は、専門のファイナンシャルプランナーへ

- 投稿日:

-

2014.09.10

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボでは、希望する「生き方・暮らし方」という表現をよく使います。 家計簿レベルの分析も大切ですが、節約にも限度がありますし、家計について考えるときには節約以外にもアプローチするべきところがたくさんあるからです。 将来、手に入れたい「生き方・暮らし方」、たくさんのライフイベントを中心にしたライフプランを考えるところから始めましょうということです。 節約するところ、切り詰めるところばかりを考えるのは切ないものです。 どうせなら、やってみたい事なんかもたくさん候補に挙げ、実現の可能性をどんどん探ってみたいものですよね。

やりたい事を実現するためには、家計の裏づけが必要です。 家計の収支を改善するには、支出を減らす以外に、収入を増やすことを考えることも必要です。 しかし、収入を増やすなんて、簡単なことではありません。 もちろん、「お金にも働いてもらおう」なんて、運用を推奨するわけでもありません。 将来、実現したい大切な夢や目標を、どうなるのかわからない運用リスクにさらすこともありませんしね。 (資産運用のリスクについてはまた別の機会に)

さて、「収入を増やす」ということですが、「転職して収入アップ!」とか、「ここは、起業して勝負しようか!」なんてことではありません。 たとえば、「主婦が家計を助けるためにパートに出る」というありがちなケースであっても、できれば、将来の働き方を見据えてパート先を選別したいということです。 もちろん、主婦の働き方だけではありません。 「定年制度」は大きく変わっていますから、男性についても将来の働き方について考えておく必要があります。 定年制度や退職金制度が大きく変わっても、あまり実感がないためか、将来の収入の変動について具体的には理解できていないという人は多いです。

男女、立場を問わず、「生き方・暮らし方」を考えるときには、「働き方」も考えることが必要な時代になりました。 いつまで、どんなペースで働くのか。 大げさなことではなく、ライフプランを考えるときには一緒に考えておきたいことです。

ライフプラン相談はライフプランラボへ

- 投稿日:

-

2014.08.26

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

住宅ローンを借りると、「返済予定表(償還予定表)」が発行されます。 毎月の返済額(元金返済分、利息分)や、返済額の推移などについて、初回の返済分から最終回まで全て記載されています。 同様に、住宅ローンを借りる前の試算の段階でも、およその返済予定については確認することができます。

よくあるパターンですが、「退職後まで住宅ローンの返済が続く」というケースでは、退職金をあてにしなくてもいいように、(期間短縮型の)繰上げ返済をがんばって、なるべく早く完済しようね」というように「返済計画」を考える人も多いでしょう。 しかしながら、がんばろうと考えていた「繰上げ返済」も、なかなか思うように進められないこともよくあることです。 収入の伸びが期待通りではなかったのか、支出の伸びが予想以上だったのか、または両者ともなのか。 子どもがいる人の場合であれば、さらに、将来の教育費のための貯えも気になるので、どうしても「繰上げ返済」のことが後回しになってしまうこともあります。

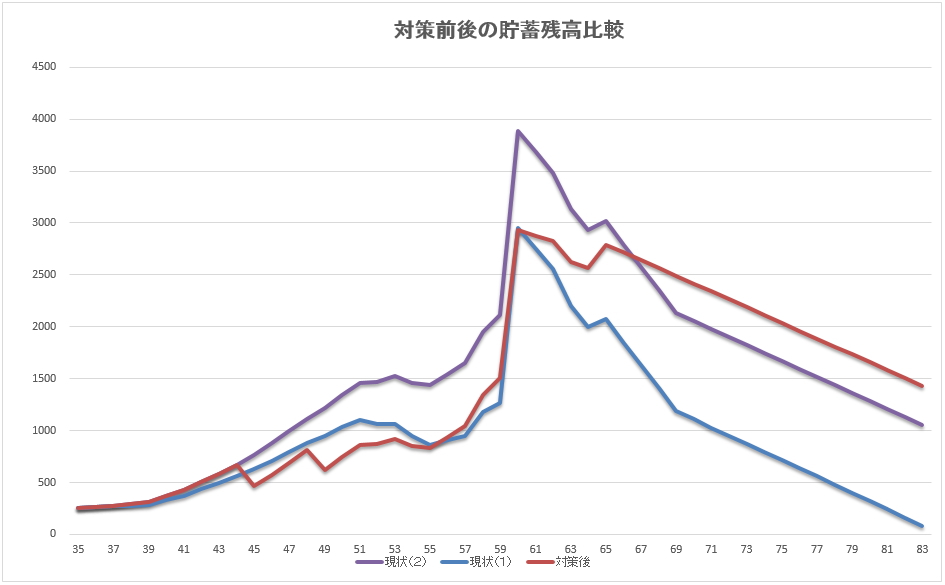

さて、冒頭の話題に戻ります。 「住宅ローンの返済計画」ですが、金融機関から発行された「返済予定表」も「返済計画」のひとつです。 ただし、決められた借入条件で、決められた返済予定に沿って完済まで返済をしていくという、「初歩の予定表」です。 わが家のライフプランに基づいて、将来の家計の様子をしっかりと分析し、効率的に住宅ローンを返済していける「わが家だけの返済計画」を立てておくことが必要ですね。

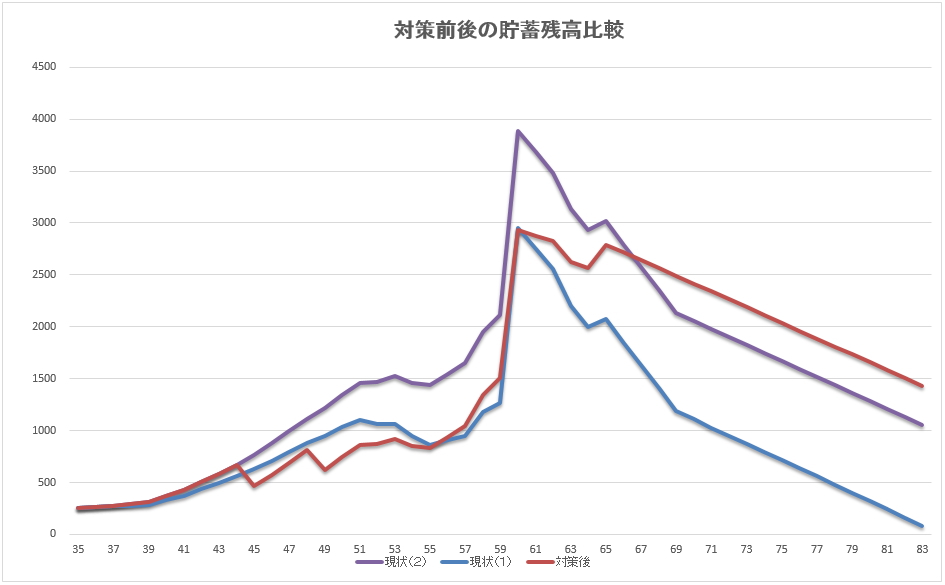

グラフは、家計の将来像を基にしながら、貯蓄残高の推移予測と、繰上げ返済等も含んだ住宅ローン返済計画をプランニングしている途中のものです。 家族が希望する生活を基本に、できるだけ安全に効率よく住宅ローンを返済していくためには、こうした長期の家計分析が必要です。

住宅ローンを借りる前、そもそも住宅購入を考えたときから、「わが家にとって安全な住宅ローン」について、将来の家計から逆算しながら考えることが大切です。 住宅ローンの返済計画が安全であるというだけではなく、返済計画の信頼性が高く、家族が希望するライフスタイルを実現しながらというところが大切ですから。 住宅ローンを返済するためだけに、生きているわけではありませんもんね。

住宅購入は、ライフプランニングのチャンス

- 投稿日:

-

2014.08.21

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

いよいよ来年の1月に迫った「相続税及び贈与税の改正」を控えて、「まるで相続バブルのよう」と以前にも書きましたが、さすがに、ライフプランラボでも「相続・贈与」に関するご相談が増えてきました。

国税庁 相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)

「相続対策」というと、一部の資産家のためのもの、というイメージはさすがに今回の税制改正で変化することになりそうです。 しかしながら、「相続対策」もライフプランの一部だと私は考えています。 つまり、被相続人と相続人のライフプランを大切にした「対策」であるべきです。

「……のようにしておくと良い」「……という方法が得だ」「……することで大幅にメリットがある」

というようなテクニックに関する情報が多いようですが、いろいろな情報に翻弄されてしまって、「そもそも、どうしたいのか」という原点というか、本来の目的を見失ってしまってはいけません。 もちろん、できることは無理のない範囲で実行していくことも大切です。 しかしながら、リスク性の金融商品とは違い、メリットとデメリットについてわかりづらいことが相続に関する情報の特徴のように思えてしかたありません。

いろいろなご相談で感じることですが、一度、相続や贈与に関する基本的なところ、税法上、民法上の考え方も含めて「何故、そうなっているのか」を考えると、いろいろな制度や仕組みがすっきりと理解できますよ。 基本的な部分の理解なしに、「こうするほうがいいらしい」というように思い込んでしまうのも「結果オーライ」であれば構いませんが、あとでやり直すことが難しいことも相続対策の特徴です。 金融資産はもちろん、不動産も含めていろいろな財産の形がありますし、相続対策は多岐にわたります。 たくさんの選択肢のなかから、慎重に検討するようにしたいものですね。

いろいろと方法はあるけれども、被相続人と相続人、関係する家族の将来を見据え、ライフプランを基にして多様な選択肢のなかから優先順位を考えるということは、ファイナンシャルプランと同じです。 相続や贈与が特別なものでもありません。 「相続対策」や「贈与プラン」が、「何故そうなっているのか」という視点で考えるクセをつけておくことは大切なことです。 あ、相続に限らず、他の金融商品とかも同じでしたね。 相続対策は、「目的」と「優先順位」を見失わないようにすることが大事です。 つまり、「ライフプラン」です。

相続も贈与も、信託も保険も、不動産も、すべてはライフプランから

- 投稿日:

-

2014.08.12

- カテゴリー:

-

ハッピーエンディング

- コメント・トラックバック:

- コメントは受け付けていません

「夏休みに家族で帰省、みんなでお墓参り」という人は多いのではないでしょうか。 また、年老いた両親と、子ども、孫たちが集まる機会って、お盆とお正月くらい……、という人も多いような気がします。

「あなたはあと何回、親に会えますか?」

もちろん、終活に限ったことではなく、「親孝行」という意味でも考えなくてはいけませんが。

「終活」については、家族みんなのコミュニケーションと、時間をかけることが必要だ。 このブログでも何度も書いています。 特に「暗い」話題というわけでもありませんが、両親の「終活」について話しをする機会としては、お正月よりもお盆のほうが向いているようにも感じますね。

「終活って、知ってる?」

最近では、テレビの情報番組やニュース番組でも「終活」についての特集が組まれることも増えました。 もしかしたら、両親のほうがよく知っているかもしれませんよ。 両親ともまだまだ元気だからといっても、早すぎることはありません。 「何をしておくべき」といいうように厳格な取り決めがあるわけでもありません。 エンディングノートだって、すべてを完成させる必要があるわけでもありません。

今年の夏は、エンディングについて両親と話してみる「最初のきっかけ」にしてみるだけでもいいのではないでしょうか。

終活もライフプランニングです

- 投稿日:

-

2014.08.05

- カテゴリー:

-

老後資金相談

- コメント・トラックバック:

- コメントは受け付けていません

老後の生活設計のために、「お金」や「資産」を積み上げることは結果的に必要ですが、そのために、まずやるべきことは……

現役時代の収入には変動があります。 少しずつでも安定して増え続けるのであれば問題ありませんが、なかなかそうもいきません。 加えて、教育費に関する支出も、進路の変更などがあれば大きな変動要素にもなります。 「年間収支の予測」を大幅に見直す必要に迫られることも十分にあり得るということですね。 もちろん、自動車や大型家電、家具の買い替えや、住まいのリフォームなど、他にもいろいろと計画的に備えておきたい支出もあります。

では、リタイア後の家計収支はどうでしょうか。 年金受給が始まれば収入は一定(厳密には多少の変動はありますが)。 退職して厚生年金があり、夫婦でそれなりの年金受給額に恵まれた場合、基本的な生活費は年金額の範囲内でやり繰りをしながら、その他の臨時・一時的な支出については預貯金を取り崩すというイメージが近いのではないでしょうか。 現役時代から、老後の生活費を……と、堅実に準備するのはなかなか難しいものです。 まず最初に、「いったい、いくら必要になるんだ?」とあちこち調べてみても、あまりにも大きな金額で思考停止してしまいそうだからです。

ちょっと話しはそれますが……

先日、法事で親戚が集まったときのこと。 久しぶりに飲みながらいとこや叔父たちとあれこれ話していたのですが、「俺らが子どもの頃の60歳に比べて、今の60歳ってホントに若いよな~」という話題になりました。 同じように感じる人も、多いのではないでしょうか。

話しをもどします……。

平均寿命も延び、リタイア後の生活設計にも「体と心とお金の健康」を考えることが必要な時代です。 現役世代と同じか、それ以上に、ライフスタイルが多様化し、充実した老後の生活も人によってさまざまです。 さらに、医療や介護、終の棲家や終末期について考えることばかり取り上げられがちです。 もちろん、終活について考えることも必要ですが、まずは、どんな老後の暮らしを希望するのか、夢や希望について計画を立てることが順序としては先ではないでしょうか。

現役時代と同じく、長い老後の生活です。 充実した生活を送るためには、「本当に希望する暮らし」を実現するための準備が必要です。 お金や資産を積み上げるためには、本当に希望する暮らし、やりたい事について考えることから始めたいものです。 リタイアの準備には、たくさんの「夢」や「希望」を積み上げる。 必要な予算について考えるのは、それからで十分です。

老後の準備にも、ライフプランシミュレーションを

« 前のページへ | 次のページへ »