- 投稿日:

-

2014.10.26

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

昨日、お話しをさせていただいたセミナーのひとコマですが、内容を簡単にご紹介してみたいと思います。 まずは、レジュメのタイトルから……。

「ライフプラン・キャリアプラン・マネープラン」自分らしい暮らしを実現するために

「少子高齢化社会のオモテとウラ」

「ライフとキャリア」

「三つの健康とバランス」

「ライフとマネー」

「収入と支出のバランス」

「希望するライフスタイル」

「ライフプランニング(家計のキャッシュフロー分析)」

「一時的ニーズと真のニーズ」

全体の流れはこんな感じですが、私が開業以来、実際のご相談をとおして感じたり考えたりしてきた経験をもとにして構成しています。 老後(とはいっても60代は、まだまだ若いのですが)の働き方や暮らし方は、今後もますます多様化していきます。 もちろん、価値観も同じように多様化していくでしょうから、自分らしい暮らしといっても簡単に決められるわけではありません。 希望するライフスタイルや生活設計を考えるとき、経済的背景(家計の裏づけ)が必要なことは言うまでもありませんが、そのために必要な家計管理の考え方は非常にシンプルです。

日々の暮らしの積み重ねが、将来の家計にどのような影響を与えることになるのか、意識しながら暮らすのと漫然と暮らすのでは、やはり大きく違ってきます。 多くのものをガマンして、節約しながら生活しようということではありません。 本当に手に入れたいモノやコトを実現するために、将来から逆算して今を考えることが大切です。 いろいろな事例を交えながらお話しをさせていただきました。 また、ライフイベント表を実際に作ってみる(時間の関係でちょっとした体験モードでしたが)ことも、考え方を整理する意味で参考になったのではと考えています。

普段、こうした機会をいただけるように積極的に活動しているわけではありませんが、幸運にもお声をかけていただくこともあり、私自身も充実した時間になり感謝しています。

シニアの働き方セミナーの記事へ

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.25

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

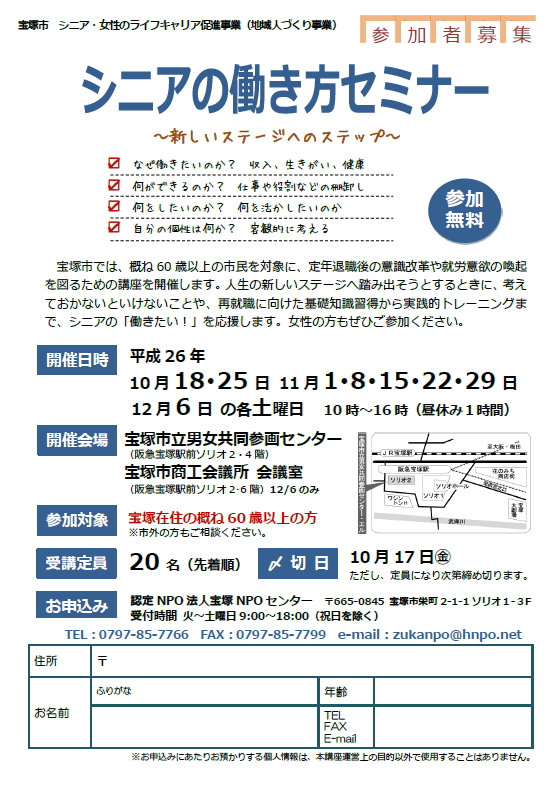

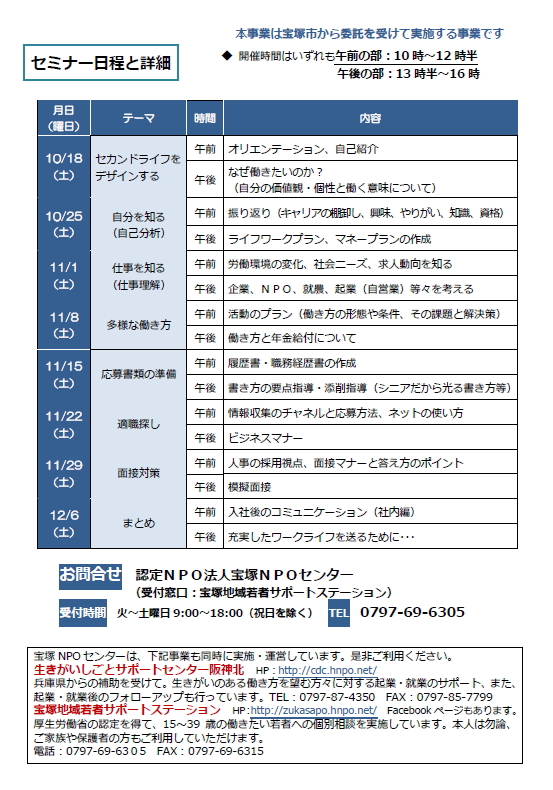

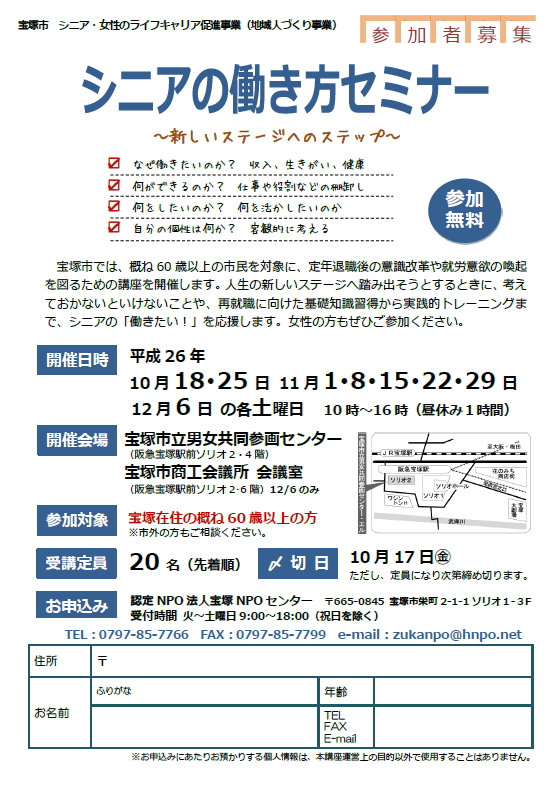

宝塚市 シニア・女性のライフキャリア促進事業(地域人づくり事業)

シニアの働き方セミナー ~新しいステージへのステップ~

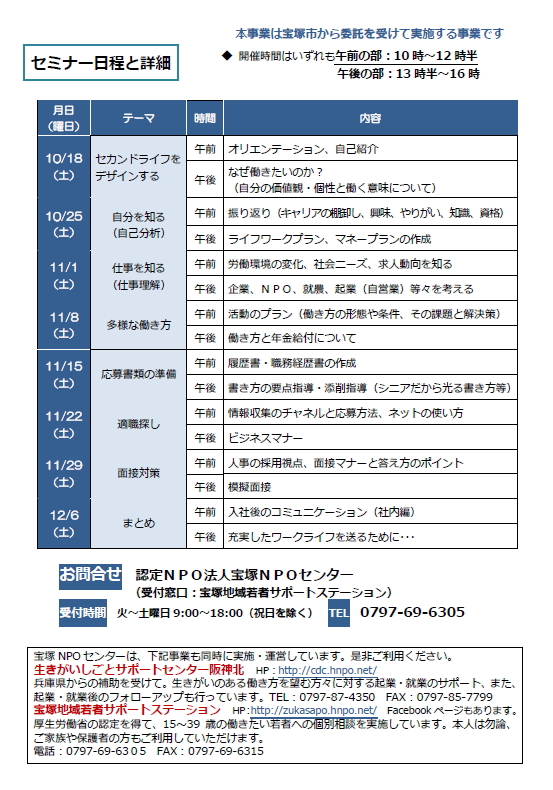

8日間の講座ですが、2日目午後のパートを担当させていただきます。

「ライフワークプラン、マネープランの作成」と題して、ライフプラン・キャリアプラン・マネープランについてお話しをさせていただきます。

時間は2時間半とたっぷりあるので、ライフイベント表作成などのワークも体験していただく予定です。 そして、最近のセミナーでは、相談実務と同じように、「家計のキャッシュフロー表」をその場で使いながら、より具体的なイメージをお伝えしたいと思います。

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.24

- カテゴリー:

-

セミナー&イベント

- コメント・トラックバック:

- コメントは受け付けていません

宝塚市 シニア・女性のライフキャリア促進事業(地域人づくり事業)のひとコマを、7月に続いて認定NPO法人宝塚NPOセンターさんからお声をかけていただき担当させていただくことになりました。

シニアの働き方は大きく変化しています。 ライフプラン・キャリアプラン・マネープランはセットで考える時代とも言えます。

「豊かで安心な暮らし」を実現するために、希望する「生き方」「暮らし方」はもちろん、「働き方」についても考えておくことが必要です。 高齢者を取り巻く社会的・経済的背景や課題、長く働くことの意義や生きがいといったことについてお伝えできればと考えて準備しています。

今回も、ライフイベント表を使ったワークで一緒に考えていただく時間を設けています。

ライフプランラボ 過去のセミナーおよび出講一覧

- 投稿日:

-

2014.10.17

- カテゴリー:

-

住宅ローン相談

- コメント・トラックバック:

- コメントは受け付けていません

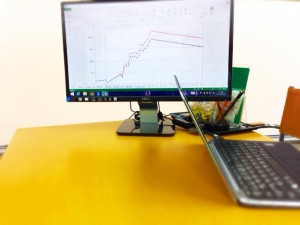

固定金利か、変動金利か……

それぞれのメリットやデメリットについて整理して考えることも大切ですが、将来の家計の状態に合った返済方法を選ぶことが大切です。 もちろん、そのためには「家計のキャッシュフロー分析」をしてみると、より安心です。 家計のキャッシュフロー分析というと、少し面倒な感じをもってしまいますが、実は非常にシンプルな考え方です。 家計管理の考え方にも役立つはずです。

「変動金利のほうが金利が低くて返済額も少ないので魅力的だけど、金利上昇を考えると不安だ」という人は多いです。 現実には、「近い将来、金利が上昇し続ける」というのはあまり考えることもなさそうです。 しかしながら、住宅ローンの返済額について具体的に家計の将来像に盛り込んで試算してみることは、住宅ローンの借り方はもちろん、他にもいろいろな示唆を与えてくれます。

わが家の家計上の課題とか問題点がはっきりすると、住宅ローンの選び方や考え方も変わってきます。 「いつ頃、どんなお金が、どのように必要になり」そして、そのときわが家の家計は?と具体的に試算していくと、安全だと考えられる住宅ローンの借り方や返済方法がはっきりとしてきます。

住宅ローンの返済は長期間にわたります。 つまり、住宅ローンに関するご相談であっても、やはり「ライフプラン相談」の内容で、長期的な家計分析でしっかりと先を見通すことができればより安心です。 逆の表現をすると、住宅ローンで迷ってしまう理由は、長期的な家計の裏づけがはっきりしていないからではないでしょうか。

住宅ローンにも家計分析を

- 投稿日:

-

2014.10.06

- カテゴリー:

-

ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

平均的な会社員よりも収入面ではずいぶんと恵まれているはず。 周りの同僚や上司もそれなにに贅沢な暮らしをしているように感じるのに、なぜか、わが家では豊かさを実感できないどころか貯蓄も増えず、将来のことを考えると不安だ。

「お金はどこに消えたの?」

まずは、家計の現状を把握するところから始める必要があります。 収入が多い家計の場合、意識しないまま大きな金額を恒常的に支出してしまっているはずです。 つまり、水道光熱費や通信費というように、よくある節約対象の支出項目を見直すくらいのレベルでは追いつかないような支出が重なっていることが考えられます。

「必要だから仕方ない」

あると使ってしまうということはよくあります。 しかし、収入が多い人ほど、将来にわたって現在のライフスタイルを維持するためには、やはり、それなりの準備も必要です。 将来、実現したい暮らしについて考え、ライフイベント一つひとつの予算を考えてみる。 「今、やりたいこと」「少し先にやりたいこと」「ずっと先にやりたいこと」というような漠然としたイメージだけでなく、もっと具体的に予算まで考えてみたときに、優先順位がはっきりとしてきます。

「今、こうしていれば、夢は実現する」

本当に手に入れたい暮らし、やはり大切なことです。

ライフプラン実現のために