住宅ローンの繰上げ返済を、確実に行う方法

「住宅ローンの返済が退職後まで続くから、はやいうちに繰上げ返済を頑張らなくっちゃ」

と考えてはいたものの、なかなか思うように貯蓄が積み上がらず、おまけに子どもの教育費用の準備も心配になってくる。 最悪、退職金があるけど、果たして当てにしてもいいのかどうか。 というように悩んでいる人は多いものです。 住宅ローンを借りた当初は、「子どもが小さい間にお金を貯めようと思っていたのに、なかなか貯まらなくて」という場合、残念ながら計画自体が甘かったというケースと、少し意識すれば貯められたのにというケース、大きく分けると二つのパターンがあるように感じます。 前者は「少し借入金額が多かったのかな」、後者は「チャンスはあったのに残念」ということですが、いずれにしても、住宅ローンの返済期間は長期にわたります。 悩んでいるまま何もせず、時間ばかりが経過してしまうと老後の生活設計にも直結しますから、住宅ローンとどう付き合っていくのか、もう一度じっくりと考えてみたいものですね。

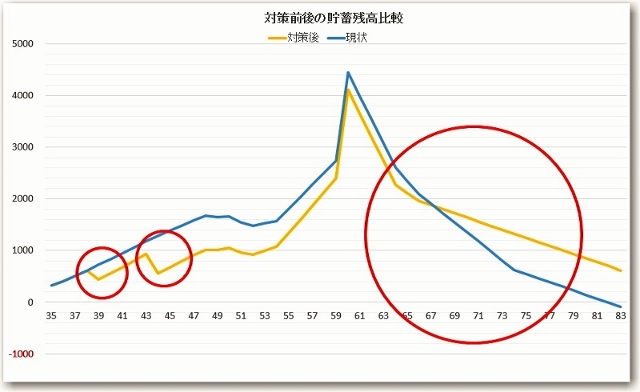

グラフは、住宅ローンの繰上げ返済をうまく実行できた場合のシミュレーションです。 住宅ローンの返済が始まって早い段階で二回の繰上げ返済を行った結果、返済期間が約10年間短縮でき、節約できた利息相当分が老後の貯蓄残高アップに大きく貢献していますね。

さて、本題です。 タイトルのように住宅ローンの繰上げ返済を確実に行うためには、「実行可能な範囲で具体的な目標」を持つことです。 例えば、「これから毎年100万円、5年後には貯蓄総額で600万円くらいになっているだろうから、手元に300万円を残して繰上げ返済に回そう」というように実現可能で具体的な目標ですね。

そこで、やはり重要になってくるのがライフプランです。

「いつごろ、どんなお金が、どのように必要になってくるのか」、将来、希望する家族の暮らしをもとに、家計の裏づけがしっかりしていれば大きな軌道修正も少なくなります。 「将来やりたいこと」「将来使いたいお金」について具体的に考えることは、そこから逆算して今必要なこと、今できることを継続するために大切なことです。