- 投稿日:

-

2023.11.19

- カテゴリー:

-

セミナー&イベント、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

2023年11月10日(金)尼崎市小田南生涯学習プラザ大会議室 NPO法人ゲートキーパー支援センター あまりす事業部さんの企画でライフプランに関するお話しをさせていただきました。

タイトルは、「中高年のひきこもり 支える家族のライフプラン」でした。

親子二世代にわたるキャッシュフロー分析をもとに、子どもが地域で自立しながら生涯を過ごすために考えていきたいこと、親子それぞれのライフプランからアプローチしていく方法について私自身の相談実務の経験から感じていることも含めてお話しをさせていただきました。

- 投稿日:

-

2023.08.07

- カテゴリー:

-

セミナー&イベント、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

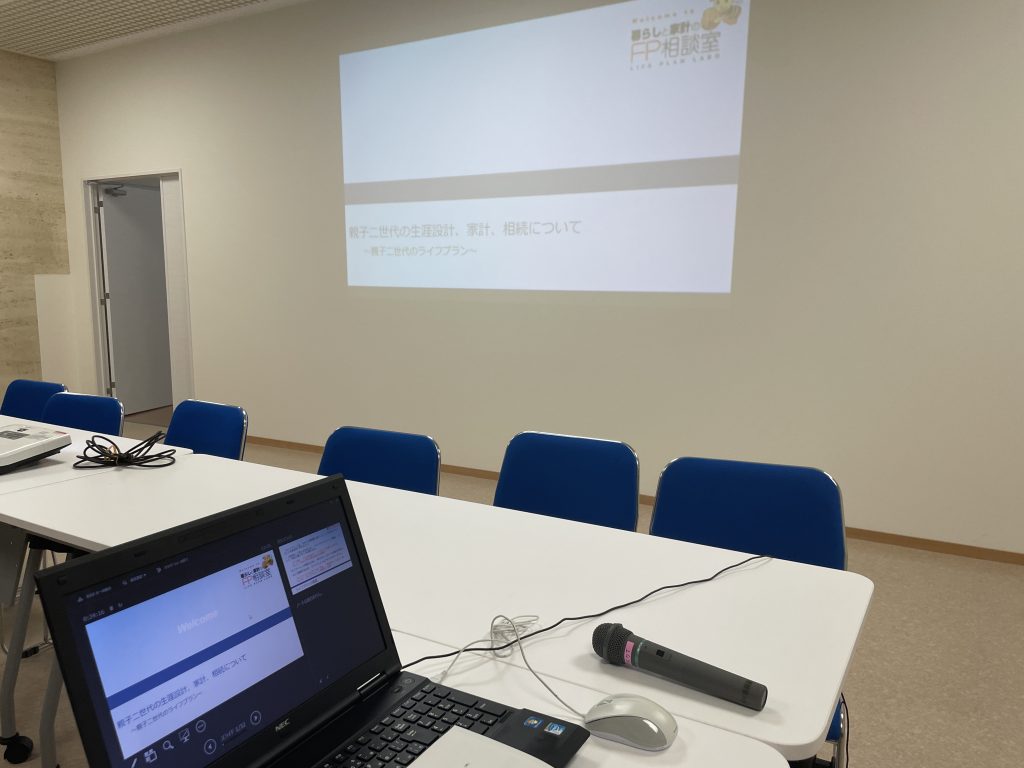

2023年8月3日(木)13:30~15:30 西宮保健所「令和5年度 第4回 ひきこもり青年の家族交流会」で、親子二世代のライフプランについてお話をさせていただきました。

親の生涯設計はもちろん、無業期間が長期にわたっている子の生涯設計までをどのように考えればよいのか。いわゆる「8050問題」にマネー面からアプローチしていきます。マネーとは言っても、投資や金融の知識ではなく、親も子も二世代にわたる家計の将来像を探っていくことが効果的です。

使用したスライドは32枚でした。

「漠然とした不安」を「ハッキリとした不安」へ

親なき後の「問題」は、親なき前の「課題」

親子二世代にわたる超長期間の課題を一気に解決することは難しいですが、将来のライフイベントの選択肢を複数持ち、日々穏やかに過ごすためにもライフプランを考えることは大切です。

- 投稿日:

-

2019.06.11

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

6月3日に金融庁が発表した、金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」が、いろいろな意味で話題になっています。(汗)

興味のある人は、時間のあるときにでも報告書を読んでみることをおすすめします。 老後の暮らしについて考えるのに、役立つかもしれません。

金融審議会「市場ワーキング・グループ」報告書の公表について:金融庁ウェブサイトへ

老後のために2千万円ないと、足りませんよ!

という言葉がひとり歩きしているようにも感じますが、「自分の場合はどうなのか?」ということについて、この機会に具体的に考えてみるきっかけになればと思います。

実際、私も開業以来、個人のライフプラン相談を長らくやってきましたが、ご相談の際に……

「老後のために、どれくらいの貯蓄があれば安心ですか?」

と質問されることはよくあります。

私の回答「できれば3千万円、少なくとも2千万円あれば安心です」(←ずっと昔から普通に言っていた)(^^;

このやり取りは、脅かす意味でもなんでもなくて、「さて、その前提条件は……」と、このあとの続きが大切なのです。(笑)

老後にどのようなライフスタイルを希望するのか、そのためにいくらくらいの生活費が必要なのか、長い老後の生活設計から逆算していくと具体的に必要な金額の目安をたてることができます。

退職金をもらったあと完全リタイアした時点で、預貯金の残高ピークが2千万円ないとたちまち老後の生活が破綻してしまう……、という意味ではまったくありません。

逆に言えば、2千万円あっても、3千万円あっても、足りないと感じる人はたくさんいるし、1千万円でもなんとかなると感じる人はいるということです。

要は、あなた次第……

だからこそ、自身の将来設計について予測する、それに対して備えておくことが重要になってくるのです。

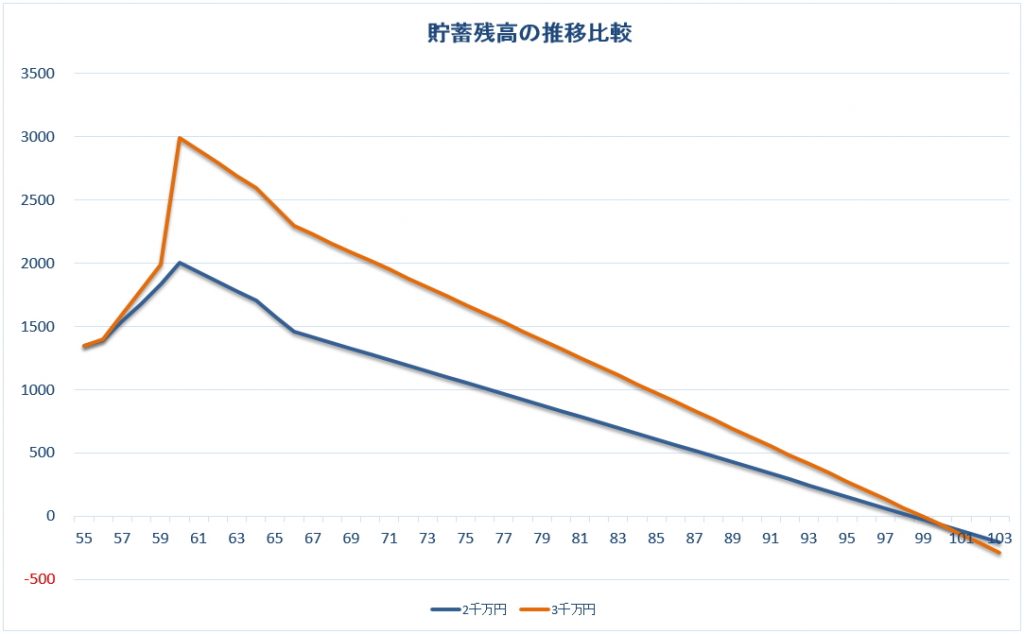

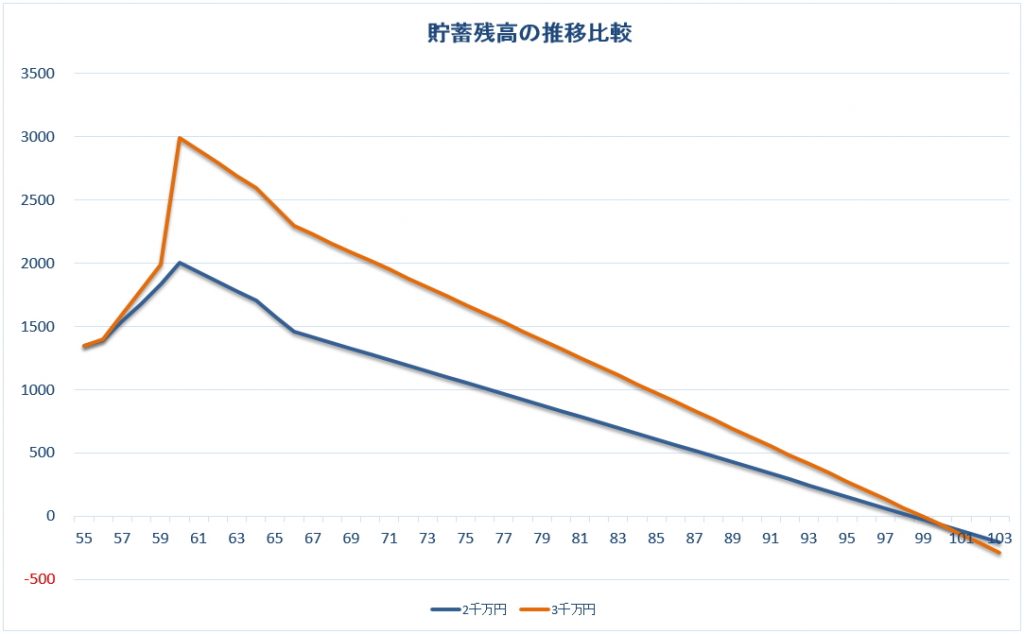

貯蓄残高のピークが、2千万円の場合と、3千万円の場合について100歳手前まで生きる前提でキャッシュフロー表を作成し、貯蓄残高の推移予測をグラフで比較してみました。

100歳時代、貯蓄残高の推移比較

100歳時代、貯蓄残高の推移比較ここで前提条件の違いはシンプルです。 ある意味現実的ではありませんが、考えていただくきっかけとして簡単にご紹介します。

2千万円と3千万円、ふたつともほぼ同じ年齢(99歳)まで貯蓄残高を維持できています。 ふたつの違いは、単純ですがそのまま老後の生活費の違いだけです。 61歳から生涯を終えるまで、1年間に支出する生活費全部で、3千万円の場合は350万円(月々約29万円)、2千万円の場合は325万円(月々約27万円)として試算しています。

グラフを見ていただくと、65歳の年金受給開始からずっと貯蓄残高は減り続けていますので、このケースでは年金の受取り開始時期から年金の範囲内で暮らすのではなく貯蓄を少しずつ取り崩しているイメージです。

※60代から90代の高齢期まで、貯蓄が減り続けるなか、ずっと同じだけお金を使い続けるのかどうか……、とかは問題を複雑にするのでここでは考慮していません(汗)

さて、考えてみると単純な話しです。 年間25万円(月々約2万円)の違いで、60歳から100歳までの40年間の総額は、25万円×40年=1000万円です。 それだけの話しです。 計算するまでもありませんが、こうして考えてみたことはありますか?

もうひとつ、会社員世帯の公的年金モデルは月々22万円くらいで示されるケースが多いです。 多少のデコボコはあるにしても、老後の暮らしは年金の範囲内をベースに、「住まいのリフォームや高齢期の医療・介護のこともあるし」できれば貯蓄を温存して……、と、実際に暮らしている人は多いでしょう。

自分が受け取る年金の額がだいたいどれくらいで、老後の生活にどれくらいのお金が必要なんだろう……。 まだ先だと思っていても、準備する期間が長ければ長いほど、備えるための選択肢は多く、またストレスも少なくて済みます。

今回、冒頭でご紹介した報告書ですが、誰がどんな立場で、どのような人に発したメッセージなのか読み取ることも大切だと思います。 ただし、自分には関係ないと考えないで、長い老後の暮らしについて考えてみる、できればお金のことについても……、は、もっと大切。

ライフプラン相談

ライフプラン相談生涯の生活設計シミュレーション、それは希望する暮らしを実現するためのものです。 ライフプランラボにご相談ください。

- 投稿日:

-

2019.03.08

- カテゴリー:

-

セミナー&イベント、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

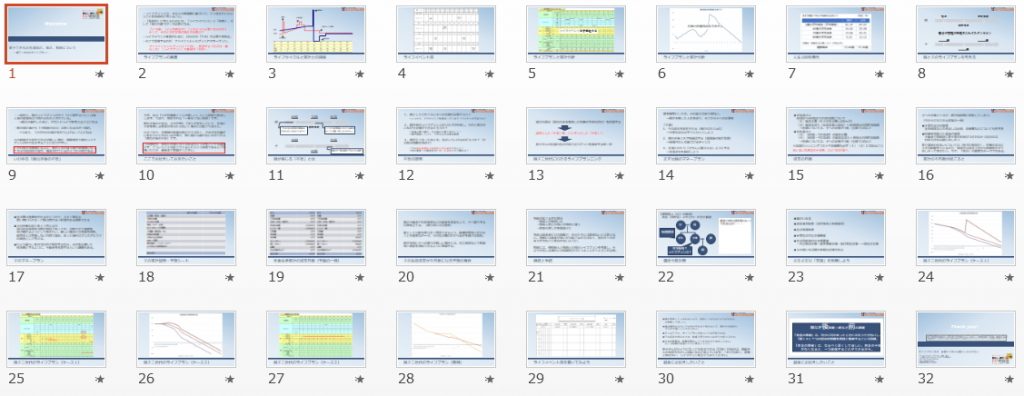

2019年2月16日(土)宝塚地域若者サポートステーション主催の講座でお話しをさせていただきました。 場所は、JR・阪急宝塚駅すぐ、ソリオ2の4階、宝塚市立男女共同参画センターです。 13時30分から約2時間の講演、そのあと約1時間で3組の個別相談という内容です。

今回のレジュメ(スライド)のタイトルは……

・ライフプランの意義

・ライフサイクルと家計との関係

・ライフイベント表

・ライフプランと家計分析

・希望するライフスタイル

・収入と支出のバランス

・公的年金の給付の種類

・ライフコース別にみた公的年金の保障

・年金受給額の目安

・子の家計管理・予想シート

・年金生活家計の収支均衡(予算の一例)

・人生100年時代

・親が感じる「不安」とは

・親子二世代のライフプラン(モデルケース)

・親子二世代にわたるライフプランニング

・ライフイベント表を書いてみよう

・選ぶならどっち?(自分スタイル発見シート)

・まずは親のマネープラン

・子のマネープラン

・最後にお伝えしたいこと

アンケートの集計結果もいただきました。

漠然とした「不安」を、ハッキリとした「不安」へ

ライフプランニングについて話すときはもちろん、普段の相談実務でも、いつもお伝えしていることです。 アンケートの自由記述欄で、このフレーズに触れている人が数人いらっしゃいました。 少しでも「きっかけ」になれたとすれば、とても嬉しいことです。

2018年はもうすぐ年度末を迎えますが、今年は「ひきこもりのライフプラン」講演をきっかけに、新たなご縁がいくつも生まれました。 2019年度も、近隣他市の福祉系の団体から講演依頼のお問い合わせをいただいております。 私自身は福祉の専門家でもなんでもありませんが、ライフプランの専門家という立場と相談実務の経験から、お手伝いできることは可能な限りやっていこうと考えています。

ひきこもりのライフプラン相談も、宝塚市のライフプランラボへ

- 投稿日:

-

2018.09.11

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

9月8日(土)の午後、グランフロント大阪で開催されたNHKフォーラム「ひきこもりからの回復」に行ってきました。

当事者や支援者、専門家それぞれの生の声や最新情報にふれることができました。 今年になって数件ですが、ひきこもり当事者さんのいる世帯のライフプラン相談を経験することもあって、私自身の考え方を整理するうえでもたいへん貴重な時間となりました。

まだ予定ですが、11月と、来年の2月に、「ひきこもりのライフプラン」についての講演依頼があり、さらに情報を収集しながら内容を固めていくことになります。

今回の会場はグランフロント大阪のナレッジシアター、たしか座席数は400席弱くらいのはずですが、時間ぎりぎりに駆け込むと満席でした。 あとで聞いた話しですが、申し込みは3週間くらいで満席になり締め切られたとか……。

最後列手前の端っこに、なんとか座席を見つけた感じでした。

当事者さんの生の声、いわゆる「居場所」「女子会」や、就労支援の現場における課題など、貴重なお話しを聞くことができ、当事者さん自身とご家族のライフプランについて深く考えていきたいと思います。

ライフプラン相談は宝塚市のライフプランラボへ

- 投稿日:

-

2018.04.12

- カテゴリー:

-

ハッピーエンディング、ファイナンシャルコーチング、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

「モラ」というパナマの民族衣装をもとにした手芸だそうです。 鮮やかな色彩がとってもいいです。 あ、唐突な話題から入りましたが、ファイナンシャルコーチ®の溝本です。(笑)

ライフプランラボのファイナンシャルコーチング®サービスをご利用いただき、毎月お越しいただいている60代後半女性ひとり暮らしのお客様に見せていただきました。 数年前まで教室で習っていたとのことですが、少し面倒になって時間が空いてしまうとそのままになってしまっていたようです。

約1年前からファイナンシャルコーチング®のメニューで、いろいろなワークなどを体験していただいている途中ですが、その過程で「モラの手芸をもう一度やってみよう!」と前向きになられました。 まずは、モラのお人形を10個作って、友達にプレゼントします!ということで、こちらがそのお人形です。

生前整理の情報提供をしていたところなので、チラシが見切れていますが。(汗)

もちろん、ハッピーエンディングサービス(終活サポート)のメニューもご利用いただいているのですが、これらはすべて「ライフプランニング」と密接にリンクしています。

ファイナンシャルプランニングにおいて、スタートラインというか、すべての基礎になるのが「ライフプランニング」です。

本当に希望する、「生き方」「暮らし方」を発見するために、自身の価値観に合った「夢」や「目標」を実現することにフォーカスし、さまざまなワークを体験していただくのがファイナンシャルコーチング®サービスの特徴です。

いわゆる「人生のたな卸し」、過去を振り返ることで、これからの人生をよりよく生きるためのきっかけにもなります。 これは、ハッピーエンディング(終活)でも同じことですね。

(今年の2月に体験していただいたワークのひとつです)

約2年前からライフプランラボのハッピーエンディングサービスと、その後、ファイナンシャルコーチング®をご利用いただいているお客様です。 その間、スイミングスクールに通い始め、昨年の秋からは毎日40分のウォーキングを欠かさず、この春からはモラの手芸を復活というように日々の暮らしが充実のご様子です。

そもそも、老後から終焉期の暮らしについて最大の課題、今回のケースでは「住まい」だったのですが、ライフプランニングを元にした「家計のキャッシュフロー分析」によって、「不安」は「安心」に代わっています。 人生90年とか100年とかの時代です。 充実した老後の暮らしは、これからの最大のテーマだと思いますがいかがでしょうか。

セカンドライフ・シニアライフは、早めの準備を……

ライフプランラボのファイナンシャルコーチング®

ライフプランラボのハッピーエンディングサポート

- 投稿日:

-

2017.06.29

- カテゴリー:

-

セミナー&イベント、ライフスタイル、ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

2017年6月29日(木)の夜間、大阪の某所で関西初!となる「Visaデビット勉強会」が開催されました。 え~っと、ビザ・ワールドワイド・ジャパンの担当者様、冒頭から「オチがなくて恐縮ですが……」、いやいや、気ぃ使ってもらってスミマセン。(^^; 大変わかりやすいプレゼンテーションで、とっても勉強になりました。 ^ ^

Visaデビットカードについては、昨年(2016年10月)に東京で「Visaデビット全国普及企画?」に参加させていただきました。 そのときに冒頭で、「世界最大、VisaNetの電子決済ネットワーク」のプロモーションビデオがかっこよすぎて、今回も(2回目なのに)地元「宝塚歌劇ファン」(現在花組推し)の私は倒れそうになったわけです。(笑)

冗談はさておき、Visaデビットカードの利便性については、まだまだ「啓蒙活動」からしていく必要があるとは思いますが、単純に、「知ってしまえばめっちゃ便利!」なのです。 さまざまな家庭にとって、使い方もさまざま!(妄想が広がるところですよ)ww

今回は、Visaデビットカードを発行しているソニー銀行さんからも説明がありました。 ソニー銀行さん、「外貨といえばソニー銀行!」すぎ。(笑) いや、もう、いろいろと凄すぎます。 さらに、○○が○○なので○○……、オフレコです。 でも、そのひと言で、めっちゃ納得した

でもって、やっぱり外貨はソニー銀行がすごい。(笑)

宝塚市逆瀬川駅界隈に拠点があるライフプランラボですが、駅前の銀行では三菱東京UFJ銀行、それよりも手前の三井住友銀行もVisaデビットカード対応になりました。 さらに、阪急電車今津線で二駅お隣の仁川駅にはりそな銀行がこれからVisaデビット標準搭載のキャッシュカードを発行するとか。 いやいや、盛り上がりそうですね。

お子さんが大学進学で一人暮らしになる、留学する、などのケースに加えて、私がかねてから考えているように、シニア世代にもいろいろな活用法があるVisaデビットカードです。 相談現場でも、ますますご提案する機会が増えそうですね。

今回の勉強会は、時間の関係もあってかお弁当付き。(嬉)

独立系ファイナンシャルプランナー以外に、お仕事で関係しそうな某銀行の人やWebのお仕事をしている人もお誘いしました。

ビザ・ワールドワイド・ジャパンさんからのお土産、今回はこれからの季節に嬉しいトートバッグ(保冷タイプ)、山行に持っていこう。(笑)

関連記事

そうか!高齢の母にVisaデビットを

デビットカードから目が離せない

2016年10月 Visaデビット全国普及企画

それぞれの家庭環境に合った、デビットカードの利用法、いろいろありますよ。

そんな話題も、ライフプランラボにお気軽にご相談ください。

- 投稿日:

-

2017.05.31

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

ども!ファイナンシャルコーチの溝本です。

一般的な家計で、住宅ローンの借り方・返し方や、生命保険をどうするのか、そして教育資金をどうやって準備するのか、くらいは誰もが考えたり相談したりしながら経験するはずですが、これがファイナンシャル・プランニングですね。 もちろん、家計上のマネーに関する課題は他にもたくさんあります。 投資や資産運用という難しいものだけではなく、シンプルな定期預金や積立貯金もファイナンシャル・プランですから。

一方で、ライフプランは、「生活設計」や「生涯設計」という意味で使われることも多いのですが、それは、「生き方」「暮らし方」だと考えています。 「自分と自分の家族が、どのように暮らしていきたいのか」について考えることです。 特別なことや、難しいことではありません、皆さんが普段から当たり前にしていることです。

今の時代、マネーに関する情報は巷に溢れていて、その多くがポジショントークになってしまっていることは、仕方のないことかもしれません。 そうした多くの情報を、例えば「住宅ローンの得な借り方」とか、「生命保険はこうしなさい」、「有利な学費の貯め方」というように独立した情報として収集していると、どうしても「どれがいいのかわからない」という状態になってしまいがちです。

ファイナンシャルプランは「手段」で、「目的」はあくまでもライフプラン。

将来、希望するライフプランという「目的」の多くを、できれば効率よく実現するための「手段」がファイナンシャルプランということですね。

住宅ローンや生命保険といったファイナンシャルプランについて、個別に考えているだけでは、引き続き多くの情報に翻弄されてしまうことになります。 ライフプランを実現するための手段であり、将来のライフプランから逆算するというイメージで考えれば、大きな失敗も避けられます。

ただし、大切なこと……

ライフプランは、将来にわたって変化するものです。

つまり、ライフプランを基に設計されたファイナンシャルプランであっても、ガチガチに効率のみを追求したものでは、将来、軌道修正が必要になったときに困ることがあるかもしれません。 街なかを走る車のステアリングが、レーシングカーのようなあそびのないステアリングだったら危険なのと同じです。

ライフプランは変化するものである…、という前提に立てば、ファイナンシャルプランも修正することを前提に考えることは当然です。 ライフプランの変化の可能性や度合いにもよりますが、大きな失敗につながらないように、ファイナンシャルプランもフレキシブルなものでありたいですね。

マネーに関する課題についてはライフプランを基に考えるクセをつけておきたいものです。 そう、「ゆる~く」でもいいので。

ライフプラン相談は、暮らしと家計のFP相談室 ライフプランラボへ

- 投稿日:

-

2016.12.19

- カテゴリー:

-

ライフプラン、ライフプラン相談

- コメント・トラックバック:

- コメントは受け付けていません

ライフプランラボには、ライフプランを考えるときに役立つちょっと楽しいカードがいくつかあります。 先日、ハッピーエンディングカード体験講座(出前開催)でも、すでに体験済みの人や年齢などに合わせて利用してもらいました。

ひとまず、こちらがハッピーエンディングカード。

そして、こちらが持ち味カード。

次に、持ち味マネーカード。

最後に、自分スタイル発見カード。

普段の相談業務でも、こうしたカードを使ってもらったほうがより深くライフプランについて考えてもらえるかな?というようなときに登場します。 もちろん、手にとって興味を示した人にも。 もちろん、カードワークのみでも気軽にご利用いただけますよ。

すべては、ライフプランニングのために。

ファイナンシャルプラン、ライフプランのことなら、宝塚市のライフプランラボへご相談ください。

- 投稿日:

-

2015.01.15

- カテゴリー:

-

ライフプラン

- コメント・トラックバック:

- コメントは受け付けていません

タイトルに、ひさしぶりのフレーズを使いました。^ ^

家計に関すること、マネーに関する情報、たくさんの情報は溢れていますが、本当にわが家にとって必要な情報にたどり着くことは難しくなってしまったように思います。 また、「なるほど!そのとおりだ!」と思える情報に出会えても、すぐに取り入れて上手に活用することもなかなか難しいことではないでしょうか。

ファイナンシャルプランナー事務所 ライフプランラボでは、どのようなご相談であっても「家計のキャッシュフロー分析」を基本に、ライフプランを考えるところから始まります。 マネーに関する知識やテクニックのようなものも、わが家に合った前提で考える必要があるからです。 まずは、家計の現状をしっかりと把握し、将来の家計の裏づけを予測してこそ、さまざまなマネーに関する情報も活かせるというものです。

マネーに関する情報の多くには、「裏と表」というと大げさですが、「メリットとデメリット」が混在することが多いです。 せっかくの情報もわが家の家計に合ったものでなければ役に立つどころか逆効果になってしまうことだって考えられます。 せっかく得た知識や情報を効果的に実行していくためにも、家計の現状把握し、わが家の将来について考えておきたいところです。

「わが家の将来」というのは、「いつ頃どんな暮らしをしていたいな」ということから始まります。 希望する生き方・暮らし方から、まずはしっかりと描いてみてはいかがでしょうか。 「家族みんなが希望する、生き方・暮らし方」から逆算していくと、今、しなければならないことも見えてきます。 情報が活きてくるのは、そこからです。

ライフプラン相談はライフプランラボへ

次のページへ »