マイナス金利になっても変わらない、住宅ローンで大切なこと

日銀がマイナス金利政策を公表したのは、2016年1月下旬のことでした。 半年経過した今月の住宅ローン金利ですが、衝撃的な水準にまで下がっています。 優遇金利がフルに適用された場合ですが、変動金利だけではなく10年固定金利選択型でも0.5%前後の条件をみかけます。 全期間固定金利(フラット含む)では、こちらも条件次第ですが1%前後の攻防です。

住宅ローン相談では、住宅ローンの仕組みとか考え方、変動金利・全期間固定金利の特徴など、最初にご相談者が気になっていることを中心にお話しをすることが多いです。 そして、新規の借入(これから住宅購入をというケース)であれば、今考えている借入金額・返済期間を参考にして、「とりあえず全期間固定金利で1.5%だと月々の返済額はこれくらいになりますね……」というように進んでいきます。 以前は、全期間固定と変動金利の金利差が大きかったので、この最初の試算に時間をかけることが多かったのですが、今月のような金利水準になってくると様子も変わります。

「全期間固定か、固定金利選択型か、変動か……、とりあえず最初は1%で試算してみましょうか」

(簡単です)(笑)

住宅ローン相談の本質も、やはり家計分析です。

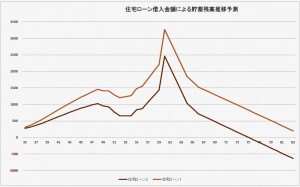

一般的に、住宅ローンの返済は長期間にわたります。 家計上のリスクにもさまざまありますから、借入金額の違いによって将来の家計に及ぼす影響を家計ごとに「見える化」することは大切ですね。

↑住宅ローンの借入金額の違いが、将来の家計に及ぼす影響をシミュレーション

わが家の場合、将来の家計の様子から逆算してみて安全性の高い借入金額は○千万円くらいかな。 でも、その金額よりももう少し高い物件を希望しているので、今後のライフプランにはこうした工夫や準備が必要だ、というように……。

住宅購入はとても大きなライフイベントですが、住まいに関する価値観という意味でも、将来のわが家のライフプラン、この機会に一度じっくりと考えてみるチャンスです。

住宅ローンの不安も、ライフプランニングでスッキリしますよ。